Union économique et monétaire

Rémi Bourgeot

-

Versions disponibles :

FR

EN

Rémi Bourgeot

Le 6 mars 2014, le Président de la Banque centrale européenne, Mario Draghi, déclarait que la zone euro était un îlot de stabilité[1]. Il admet, par ailleurs, couramment que la reprise européenne est fragile et procède avec lenteur, face à une série complexe de risques économiques et financiers. Il existe donc un monde, celui des marchés de capitaux, où l'attractivité d'une zone ne dépend pas simplement de sa situation économique ni de ses perspectives, mais d'un système d'appréciation assez différent. Ainsi, alors que les marchés de capitaux internationaux condamnaient la zone euro, il y a moins de deux ans, dans un concert de conjectures quant à son explosion plus ou moins imminente, voici que cette zone, ayant à peine dépassé la barre qui délimite la croissance de la récession, devient une destination financière privilégiée. Il est vain d'essayer de comprendre cette logique singulière sans prendre en compte les effets de mode qui animent la planète financière et, en l'occurrence, les conséquences de la " déroute des émergents " sur la perception du risque en zone euro. Réciproquement, on peinerait à comprendre l'attrait tout à fait extraordinaire qu'ont exercé les pays émergents, de 2008 à 2013, sur la planète financière, sans prendre en compte le sentiment de panique qu'inspirait la zone euro, dont la crise monétaire s'est elle-même déclenchée dans le sillage de la crise américaine des subprimes.

L'économie dans la temporalité des marchés

Si ces mouvements de capitaux peuvent s'actionner d'une telle façon, aussi rapide que résolue, c'est parce qu'une architecture mentale particulière s'est construite, dont la réalité économique n'est qu'un pilier parmi d'autres. Cette architecture repose sur un système de symboles puissants qui permettent, le temps d'une bulle, de s'abstraire des contingences économiques pour se convaincre que l'engouement financier collectif va dans le sens de l'histoire ou du progrès, spectres symboliquement supérieurs aux règles surannées de la balance des paiements. Qui plus est, on parle ici de réalité économique au sens d'une perception psychique particulière, qui peut souffrir de retards de plusieurs années par rapport à une situation de déséquilibres pourtant évidente. C'est, à vrai dire, une constante fondamentale dans l'enchaînement des trois crises qui se sont succédé, ou plutôt qui s'enchevêtrent, depuis 2007. Les pays qui se retrouvent sous le feu des projecteurs financiers mondiaux, et que l'on finit par déclarer en crise, ont en général en commun d'avoir connu une période prolongée de déficit de la balance courante (et commerciale). Si le déficit de la balance courante peut naturellement recouvrir des situations économiques différentes, il convient d'apprécier l'importance de cette mesure et de sa dynamique dans le déroulement des crises en cours.

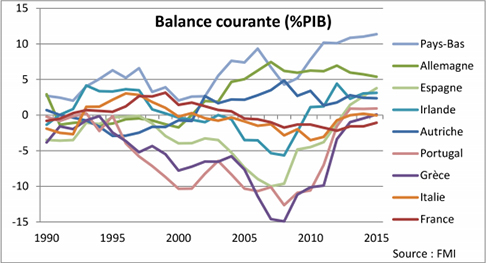

Dans le cas de la zone euro, les déficits courants (et commerciaux) des pays du Sud se sont creusés tout au long de la première phase de son histoire, jusqu'en 2008, avant de se réduire violemment sous le coup de la crise et des différentes phases de récession. Les divergences qui se sont creusées jusqu'en 2008 n'étaient guère difficiles à observer, pour peu que l'on accorde de l'importance aux différences de niveau d'inflation entre pays d'une même zone monétaire et à la politique salariale allemande qui visait à déconnecter les salaires des gains de productivité, de façon à étendre les parts de marché du pays au sein de la zone euro[2]. On note que les niveaux des déficits courants évoqués ne sont en rien minimes, l'Espagne, le Portugal et la Grèce dépassant la barre de 10% du PIB. Nombreux étaient alors ceux qui récusaient la notion de balance courante comme dépassée, d'autant plus dans le contexte d'une union monétaire qu'on imaginait, par définition, unie économiquement mais aussi politiquement.

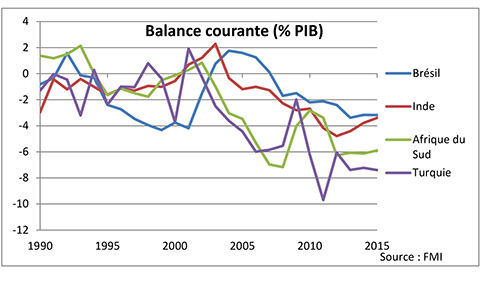

Si l'on regarde les pays déficitaires parmi le groupe des grands pays émergents appelé " BRICS "[3], on observe une dynamique de dérive généralisée des balances courantes du début des années 2000 jusqu'à présent. Pour autant, sur la période étudiée, chacun de ces pays a connu une période de redressement de ses comptes extérieurs, au début de la décennie 2000, à la suite pour certains comme la Turquie de graves crises monétaires. A nouveau, avec les violentes récessions de 2008-2009, on voit une correction du déficit courant s'amorcer en Turquie et en Afrique du Sud. Pour autant, la mode des émergents, avec des déficits courants qui partent de nouveau à la dérive, a invité, dans un environnement de taux bas, à une large vague d'endettement privée financé par les investisseurs internationaux désespérés par les déboires occidentaux et la faiblesse des rendements résultant de la politique de taux et de la perception du risque écrasant les taux souverains des Etats réputés sûrs. Les statuts superficiels de havre de croissance, de havre de sécurité ou d'ilot de stabilité, s'ils peuvent passer un temps pour une bénédiction sur les marchés de capitaux tiennent plutôt d'une malédiction, aggravant les déficits extérieurs dans un cercle vicieux entretenu par la sur-appréciation du change, en termes réels[4]. De plus, la focalisation des gouvernements sur les marchés financiers, qui échappent à leur action en bonne partie, a tendance à voiler l'importance de problèmes d'un autre ordre. En particulier, on observe dans ces pays une tendance lourde à la désindustrialisation, sur le même mode que les pays développés certes, mais à un niveau de développement qui reste bien en-deçà[5]. Sur le long terme, cette tendance à l'affaiblissement de l'industrie va dans le sens d'un aggravement des déficits courants structurels.

Exigences de liquidité et crises d'endettement

Sur le plan financier, ces déficits courants se traduisent par la création de dettes du pays déficitaire vis-à-vis de ses partenaires commerciaux et financiers excédentaires. Les pays, qui se fixent comme objectif primordial un excédent commercial massif et durable, se condamnent dans le même temps à être créditeurs des pays déficitaires dont la solvabilité est affaiblie par ces déséquilibres économiques durables, à l'échelle d'une zone économique ou du monde. On voit ainsi poindre le paradoxe des pays qui attirent des flux de capitaux massifs leur permettant de financer des déséquilibres économiques croissants. Pour qu'une grande mode d'investissement se développe autour d'une zone économique dans les cercles financiers internationaux, il faut que cette zone puisse offrir des supports d'investissements, sous forme de capital et de dette. Les investissements directs étrangers en représentent une forme. Ces investissements, illiquides, peuvent offrir un financement de long terme au développement des sites de production locaux qui, à l'occasion, peuvent bénéficier d'un apport technologique de la part du pays dont les capitaux sont originaires. Le versant déstabilisant[6] abrite notamment les investissements dits de portefeuille et le financement de la dette extérieure du pays, qui peut prendre de multiples formes. C'est dans ce domaine que réside l'essence du paradoxe des modes affectant les flux de capitaux.

Le principe qui gouverne les marchés de capitaux contemporains a pour nom liquidité. Pour autant, le concept de liquidité, qui jouit d'une aura quasi-mystique, prête à confusion[7]. On parle désormais de liquidité mondiale, décrivant ainsi une quantité que l'on peine à définir mais qui s'apparente à ce que l'on appelle par ailleurs monnaie[8], dans une acception très large dans ce cas[9]. Mais avant toute chose, la liquidité est une qualité, au sens neutre du terme. La liquidité d'un actif caractérise la possibilité pour le détenteur d'en (re)vendre une quantité importante, en trouvant immédiatement un acquéreur et à un prix dit de marché qui n'est guère affecté par la transaction, si ce n'est de manière négligeable (notion de profondeur du marché).

Au terme d'un itinéraire de trente ans de libéralisation financière à l'échelle mondiale, les caractéristiques de liquidité et de profondeur[10] apparaissent comme une revendication on ne peut plus légitime de la part des investisseurs, mais le concept est en réalité singulier, que l'on parle de capital comme de dette. Pour l'univers de la dette, qui est au cœur de la présente analyse, l'acte de prêt, de la part du créditeur, est censé être motivé par un calcul économique quant à la solvabilité de l'emprunteur et à l'appréciation de la rémunération que représentent les intérêts et leur modalité de versement, face au risque encouru. L'idée que la dette privée s'échange massivement sur les marchés, sous forme de titres, faisant ainsi système, à un rythme croissant, ne va donc pas de soi et participe dans tous les cas d'une autre logique financière, dont le comportement grégaire des marchés de capitaux est un aspect primordial.

Liquidité et innovation financière

Le " principe de liquidité " est au cœur de l'idée d'innovation financière, en lien étroit avec la notion de risque. On pense à la titrisation de prêts hypothécaires et particulièrement aux collateralized debt obligations (CDO), épicentre de la crise immobilière américaine. Mais l'exigence de liquidités a façonné une portion plus large de l'univers de la dette au cours des trente dernières années. Si l'on évoque la dette publique, l'idée que celle-ci soit écoulée de façon quasi-automatique (hors période de crise souveraine) par des primary dealers, fonction remplie par un groupe sélectionné de grandes banques d'investissement, fait office d'innovation financière audacieuse. Cette innovation est plus ancienne, au point de faire actuellement office de norme établie. Du point de vue de l'offre de titres de dette, on peut se demander, avec le recul historique, si cette facilité offerte aux gouvernements d'écouler la dette, sans avoir à la placer directement auprès des ménages ou des grands investisseurs étrangers (pays à forts excédents), n'est pas une condition de la dérive des dettes publiques[11].

Dans le cas des CDO, l'illusion quant à leur caractère prétendument sûr, jusqu'à leur effondrement, découlait directement de la liquidité précaire de ces titres, rendue possible à la fois par leur articulation autour de collatéraux immobiliers censés s'apprécier continûment et par leur standardisation par découpage en tranches de diverses qualités proclamées. Pour que les marchés de ces titres soient de fait liquides et profonds, il fallait que leur offre et leur demande s'accordent dans une logique de croissance à la fois du volume et du prix. Cette dynamique représente le fondement des bulles de dette fondées sur le principe de liquidité. Plus cette dynamique est couronnée de succès, plus le volume d'émissions augmente, si bien que de nouvelles catégories d'emprunteurs sont concernés (jusqu'à la fameuse catégorie subprime dans le cas de la bulle américaine), ainsi que de nouvelles catégories d'investisseurs, a priori de plus en plus déconnectés de la dynamique économique sous-jacente. C'est ainsi que les banques européennes ont pris une part considérable dans le financement de la bulle immobilière américaine et que le continent a été contaminé par l'explosion de la crise de façon quasi-immédiate. Sans cette extension continue du spectre des investisseurs, point de liquidité ni de bulle. On en revient au paradoxe du concept de liquidité. Dans le monde réel, on assure la liquidité d'un marché de dette en le faisant grossir constamment, voire de façon exponentielle, de telle façon qu'en même temps que l'on se réjouit de la liquidité du marché considéré, la capacité sous-jacente de refinancement de la dette ne fait que décroître. Pis encore, le voile de la liquidité parfaite permet de cacher les pires dérèglements macro-économiques en assurant, pendant un temps, le gonflement artificiel de la demande de la catégorie d'emprunteurs, voire du pays tout entier.

Dans le cas de la zone euro, " l'innovation financière ", qui a permis de financer le creusement des balances courantes des pays dits périphériques, réside dans l'intégration financière du continent. La focalisation sur les niveaux de dette publique a voilé l'essence du phénomène de bulle hypothécaire qui s'était développé en Espagne et en Irlande. La bulle de dette a reposé sur deux piliers symboliques puissants. Le premier a consisté en l'imitation de la bulle américaine et, en particulier, de la folie de la titrisation hypothécaire. Le second a reposé sur l'intégration européenne, sous la forme particulière de la création de la monnaie unique. C'est la combinaison des deux qui a conduit à des effets singuliers. La titrisation permettait littéralement à l'Espagne comme à l'Irlande de se débarrasser d'une partie des créances qui allaient s'avérer pourries, en les vendant aux investisseurs étrangers, si bien que, au début de la crise américaine, on pouvait entendre des commentateurs béats déclarer que les banques espagnoles étaient épargnées par la crise. En parallèle, l'intégration monétaire et financière a conduit à l'internationalisation (surtout à l'européanisation) généralisée des dettes, privées comme publiques, des divers pays européens.

Les marchés obligataires européens ont ainsi vécu pendant une vingtaine d'années dans cet environnement d'intégration financière -qui s'est inversé à partir de 2008- et de convergence des taux d'intérêt, dans un environnement de liquidité croissante. L'exemple italien est intéressant puisque la dette publique s'y est envolée au cours des années 1980 -pour atteindre un niveau stable aux alentours de 120% du PIB- du fait notamment des taux directeurs élevés pratiqués par la Banque d'Italie, par souci d'arrimage de la Lire au Deutschemark. Cette immense masse de liquidités a fait les délices d'une génération de banquiers et d'investisseurs obligataires, dès lors que, passée l'explosion du système monétaire européen en 1993, le projet d'union monétaire a entraîné une convergence sans précédent des taux d'intérêt en Europe. Cette baisse continue des taux et le mouvement général de désinflation des pays développés à partir des années 1980 a créé un environnement de rêve pour les marchés obligataires : des prix qui grimpaient et une masse en augmentation permanente, avec en prime la promesse de suppression définitive du risque de change entre pays européens.

On constate, sur les graphiques suivants, que la détention par l'étranger d'obligations (privées et publiques)[12] de l'Italie, de l'Espagne, du Portugal et de la Grèce suit une dynamique ascendante à partir de 1995, date du début de la série, en particulier dans le secteur bancaire. Mais on note également l'accélération marquée de l'internationalisation de ces titres, à partir de 2005, en pleine illusion sur la viabilité des modèles économiques développés dans ces pays. Souvenons-nous que l'Espagne, en pleine bulle immobilière, était érigée en modèle, notamment en raison de son taux d'endettement public particulièrement bas. La première phase de la crise, dès 2007, donne un coup de frein à cette dynamique d'intégration financière au sein de la zone euro. On voit ainsi les montants d'obligations (publiques et privées) détenues par l'étranger stagner, ou décliner légèrement, dans le cas de l'Italie et de l'Espagne et chuter brutalement dans le cas du Portugal et de la Grèce. Par ailleurs, en décomposant ces composantes de la dette extérieure entre secteurs (Etat, banques et entreprises non-financières), on constate le poids considérable des émissions bancaires dans la dette extérieure des pays périphériques de la zone euro, et notamment dans leur envolée dans la phase d'intégration[13]. Réciproquement, durant la période de crise et de segmentation financière, on voit, en Espagne et au Portugal, la détention d'obligations bancaires par l'étranger chuter beaucoup plus rapidement que celle d'obligations souveraines.

En poursuivant la comparaison avec les pays émergents, on constate l'apparition d'une dynamique croisée tout à fait singulière. Si la dette extérieure totale des grands pays émergents a commencé son envolée dès le début des années 2000, on voit une très nette accélération, à partir de 2009, lorsque le discours sur la supériorité économique des pays émergents prend une nouvelle dimension, dépassant de loin les milieux habituels des investisseurs spécialisés. Dès lors, les émergents apparaissent véritablement comme l'alternative aux économies occidentales alors visiblement condamnées par l'Histoire.

(Veuillez cliquer sur les tableaux de graphiques pour les visualiser)

Une nouvelle logique de carry trade au centre de la bulle des émergents

Le moteur financier de la bulle obligataire émergente présente une simplicité presque archaïque, celle du carry trade, qui peut pour autant prendre diverses formes. Les écarts de niveaux de taux d'intérêt entre les pays développés (au plus bas du fait du statut de refuge de la dette publique, des politiques de taux zéro et des programmes d'achat de dette par diverses banques centrales) et ceux des pays émergents, alors bien plus élevés, offrent une incitation claire. Fondamentalement, le carry trade consiste à s'endetter dans un pays à faible taux d'intérêt pour investir dans un pays à fort rendement, et dont la devise est, dans l'idéal, appelée à s'apprécier. Cette incitation est au cœur de la mode émergente qui a animé les marchés de capitaux au cours des dernières années. Il faut noter l'apparition de nouvelles tendances remarquables. Dans le cas de la Chine, du Brésil et de la Russie, on constate le développement phénoménal des émissions obligataires privées offshore, surtout dans le secteur bancaire[14]. Le mécanisme consiste pour une entreprise ou une banque de l'un de ses pays à emprunter par le biais de sa filiale sur une place financière étrangère. Cette démarche reste classique si cet emprunt sert à défrayer des coûts dans la devise d'emprunt ou à se couvrir contre le risque de change résultant de paiements encaissés dans cette devise. A l'inverse, l'explosion des réserves de ces pays et de leur base monétaire pendant cette période semble indiquer que les sommes empruntées offshore, par émission de titres obligataires notamment, ont surtout eu tendance à être rapatriées et converties en devise nationale pour y être investies[15], soumettant les entreprises à un risque de change considérable.

Les écarts de taux d'intérêt entre zones économiques offrent une motivation financière ou même arithmétique, pourrait-on dire. Pour autant, il convient d'apprécier l'architecture mondiale qui permet la réalisation de ce phénomène. Le secteur de la gestion d'actifs y occupe une place de plus en plus importante, du fait de l'accroissement du recours aux émissions obligataires par les grandes entreprises, en plus des prêts classiques. Le poids croissant des émissions obligataires ne peut être le simple résultat d'une motivation financière comme les écarts de rendement entre zones. On trouve derrière ce phénomène le désir de marchés de titres de dette profonds et liquides, et qui puissent être pratiqués selon les attentes que les investisseurs ont développées vis-à-vis des dettes d'Etat des pays développés. C'est ainsi que des investisseurs acheteurs de dette des pays développés, à la recherche de rendement, se sont tournés avec enthousiasme vers les pays émergents. Ceux-ci étaient convaincus d'y trouver les mêmes conditions de liquidité, puisque le volume du marché augmentait avec l'envolée de l'endettement extérieur de ces pays (par déficit de la balance courante) et que les prix grimpaient du fait de la pression sur les taux résultant de la dynamique de flux financiers. La réorientation des politiques monétaires vers le but universel de la désinflation par le ciblage d'inflation apportait un argument de poids à ces illusions de rallye obligataire de très longue durée.

Effets des modes financières sur les politiques économiques : dilemmes européens

Comme toujours, la dynamique s'est inversée rapidement dès lors qu'une des principales sources de liquidité, en l'occurrence le programme d'achats de la Fed, est venue à manquer. Alors, le " collatéral " économique de ces emprunts est mis en doute à juste titre, d'autant plus que les déséquilibres avaient atteint un niveau spectaculaire depuis plusieurs années.

C'est dans ce cadre global particulier que l'on voit les marchés de capitaux tomber à nouveau amoureux de la zone euro et de ses promesses de convergence économique et financière, alors que le crédit aux entreprises non financières (prêts bancaires) continue à s'enfoncer. Si l'on a conscience de ce jeu de balancier entre grandes zones et des déséquilibres profonds qui se sont creusés dans les pays émergents depuis plusieurs années, une nouvelle lecture de la gestion de la zone euro s'impose. Il apparaît que l'engouement pour la zone euro n'attendait qu'une légère inflexion de la conjoncture économique pour s'épanouir, quelles que soient les failles structurelles qui demeurent. Ainsi, la mise en place généralisée d'une politique d'austérité budgétaire en zone euro, qui visait en vain à contenir l'envolée des dettes publiques, a non seulement été contreproductive du point de vue de son objectif premier, mais a en plus retardé d'autant l'inflexion du sentiment des investisseurs. A l'époque, les gouvernements se sentaient tenus de répondre instantanément à ce qu'ils pensaient être un message suprême des marchés quant à la façon dont ils devaient gérer les comptes publics. L'austérité était censée répondre à cette attente, alors que les marchés, dont la dette est la sève, ne demandaient qu'à être rassurés pour venir profiter de taux qui s'étaient envolés et offraient donc une belle opportunité de baisse, c'est-à-dire de rallye obligataire. Il aura fallu, dans un premier temps, le talent d'un banquier central, fin connaisseur de la psyché des marchés de capitaux, pour bouleverser les consciences, par l'annonce d'un programme virtuel d'achat potentiellement illimité d'emprunts d'Etat.

Comme tout rallye obligataire, celui qu'on a pu observer, à partir de mi-2012, au sein de la zone euro, a des effets pervers évidents. En premier lieu, on ne peut, sur le plan économique, que déplorer la sur-appréciation de l'euro. Celle-ci résulte de l'afflux de capitaux vers une zone plus conservatrice que les autres en ce qui concerne la politique monétaire et qui affiche une balance courante excédentaire en plus de tendances déflationnistes de fond (favorables à l'appréciation nominal du change), tout en offrant des poches de rendements appréciables. De plus, il apparaît que l'engouement des marchés a anesthésié les volontés de réforme de la zone euro. La question de l'Union bancaire en est de loin la meilleure illustration. Son objectif était de relâcher le lien systémique entre secteurs bancaire et souverain au sein des pays de la zone euro. Il s'agissait de gérer la fermeture éventuelle d'une banque sans que cela ne ravage les finances publiques du pays en question. En premier lieu, le mécanisme de décision, extrêmement complexe, pose le problème de la crédibilité. De plus, la capacité du fonds commun, financé par les banques, sera au final de 55 milliards d'euros, alors que la fermeture de l'Anglo-Irish Bank avait coûté 30 milliards à l'Etat irlandais[16].

On voit clairement, dans ce cas, que l'engouement des marchés peut avoir un effet contreproductif en encourageant un affaiblissement de son support d'investissement, en l'occurrence l'architecture de la zone euro. Cette dépendance politique à l'humeur des marchés est par ailleurs aggravée par la courroie de transmission que constituent les agences de notation. Sur le plan institutionnel, on voit des institutions comme le FMI et diverses Banques centrales (en incluant la Banque des règlements internationaux) tenter d'élaborer une vision qui échappe quelque peu à cette mécanique. Ces réflexions sont sans doute motivées par l'envolée continue des dettes publiques européennes, sous le coup de la faiblesse de la conjoncture mais aussi des tendances déflationnistes. Dans ce contexte, la réflexion semble se poursuivre au FMI sur la question des restructurations souveraines[17]. Il est indiqué de plus en plus clairement que le FMI ne participera plus à des plans de sauvetage voués à l'échec, comme dans le cas grec. Ainsi, le FMI n'accepterait de prêter des fonds qu'une fois qu'une restructuration aura déjà été effectuée et que la solvabilité du pays sera assurée, de façon à avoir à assurer sa liquidité en cas de problème d'accès aux marchés de capitaux. A l'opposé du thème des restructurations, on réfléchit, à la Bundesbank[18], à des plans de taxation du capital à l'échelle nationale pour diminuer le poids des dettes publiques nationales. Il s'agirait, au fond, d'une déresponsabilisation des créanciers internationaux, puisque seuls les contribuables du pays concerné seraient mis à contribution. Au contraire, les mécanismes de restructuration reconnaissent la responsabilité partagée des créanciers et des emprunteurs dans les crises d'endettement. Ce dilemme renvoie en réalité à deux visions divergentes du capitalisme.

Conclusion

Les flux et reflux qui animent la planète financière, et qui jouent un rôle économique grandissant, relèvent naturellement d'une logique bien différente du lien traditionnel entre créancier et emprunteur. Il serait vain de nier cette évolution, qui relève de tendances profondes. Pour autant, il semble indispensable que les responsables politiques ne se laissent pas simplement guider par les mouvements oscillatoires de l'humeur financière, se glorifiant à l'occasion de l'engouement précaire des marchés pour leur pays. La réflexion politico-économique doit s'attaquer au développement de solutions de long terme. Une compréhension du système qui sous-tend la dynamique des marchés de capitaux, dont la dette est la substance vitale, pourrait permettre de recentrer les termes du débat sur les conditions réelles d'une nouvelle phase de prospérité européenne.

Annexes :

[1] Mario Draghi, conférence de presse du 6 mars 2014. http://www.ecb.europa.eu/press/pressconf/2014/html/is140306.en.html. Répondant à une question sur l'éventuel élargissement de la zone euro, il fait, judicieusement, la distinction entre stabilité et prospérité. " The euro is an island of stability. It will also have to go back to being an island of prosperity and job creation, but certainly it is an area of stability"

[2] Dans une étude pour la Fondation Robert Schuman, nous montrons qu'il n'y a pas eu de dérive salariale dans les pays de Sud de l'Europe et que les divergences de compétitivité résultent de deux facteurs (écart d'inflation et désinflation salariale dans le cadre de l'agenda 2010 en Allemagne). Voir : Coûts salariaux et gestion de crise au sein de la Zone Euro : Une relecture des divergences de compétitivité, Question d'Europe, 23 septembre 2013 http://www.robert-schuman.eu/en/doc/questions-d-europe/qe-289-en.pdf

[3] BRICS est l'acronyme pour Brésil, Russie, Inde, Chine et Afrique du Sud. Par la suite, la Turquie a eu tendance à être incluse dans le groupe. On exclut, pour l'instant, la Chine et la Russie, pays excédentaires du point de vue de la balance courante.

[4] Il convient de considérer, pour apprécier cette dynamique de dégradation de la compétitivité, le taux de change réels du pays étudié, prenant en compte les différences de taux d'inflation entre le pays et ses partenaires. Les commentaires ont souvent tendance à être focalisés sur les taux de change nominaux, qui présentent une plus faible pertinence économique mais correspondent étroitement aux questions de performance financière.

[5] Voir Dani Rodrik, " The Perils of Premature Deindustrialization ", Project Syndicate, 11 octobre 2013. http://www.project-syndicate.org/commentary/dani-rodrikdeveloping-economies--missing-manufacturing

[6] Dans ce contexte, le rôle croissant, parfois déstabilisant, des fonds d'investissement dans les mécanismes financiers globaux, au côté des acteurs comme les banques, attire de plus en plus l'attention des autorités financières. Voir Asset Management and Financial Stability, Office of Financial Research, septembre 2013 http://www.treasury.gov/initiatives/ofr/research/Documents/OFR_AMFS_FINAL.pdf

[7] Voir Jean-Pierre Landau, Global Liquidity: Public and Private, Réserve fédérale de Kansas City, août 2013 http://www.kansascityfed.org/publicat/sympos/2013/2013Landau.pdf

[8] Global Liquidity Measurement and Financial Stability, ECB Financial Stability Review, décembre 2011 http://www.ecb.europa.eu/pub/fsr/shared/pdf/ivcfinancialstabilityreview201112en.pdf?f106ee38cb2296423ee29089c34fb332

[9] La somme des dépôts bancaires des entreprises non-financières constitue une mesure qui permet de donner corps au concept de liquidité mondiale. Voir Kyuil Chung, Jong-Eun Lee, Elena Loukoianova, Hail Park et Hyun Song Shin, "Global Liquidity through the Lens of Monetary Aggregates ", IMF Working Paper WP/14/9, janvier 2014 http://www.imf.org/external/pubs/ft/wp/2014/wp1409.pdf

[10] Les notions de liquidité et de profondeur, bien que différentes stricto sensu, sont étroitement liées. Dans la suite du texte, le terme de liquidité pourra recouvrir le noyau commun aux deux notions, pour les types de marchés qui s'y prêtent.

[11] Pour une analyse particulièrement pertinente de ces évolutions macro-financières et notamment du rôle de la liquidité, lire Jean-Luc Gréau, La Grande Récession (depuis 2005), Gallimard Folio Actuel, 2012.

[12] Source : Banque des règlements internationaux, Debt Securities Statistics, mars 2014 http://www.bis.org/statistics/secstats.htm

[13] Les graphiques par secteurs sont présentés en annexe (statistiques obligataires uniquement).

[14] Les titres offshore sont calculés comme la difference entre les obligations (détenues par l'étranger) par nationalité et par résidence.

[15] Voir Ajay Singh Kapur, Ritesh Samadhiya, Umesha de Silva, "Pig in the Python - the EM Carry Trade Unwind", The GEMs Inquirer, Merril Lynch Equity Strategy, 18 février 2014.

[16] On peut s'inquiéter du sous-dimensionnement de ce fonds. Par ailleurs, le modèle de résolution est celui du bail-in, avec mise à contribution des créditeurs privés et, dans les cas extrêmes, des déposants (comptes de plus de 100 000 €). En cas d'insuffisance du bail-in et des moyens des fonds nationaux (ou, dans dix ans, du fonds commun), l'Etat concerné devra assumer la responsabilité de la résolution bancaire, en empruntant au MES si nécessaire, comme l'Espagne l'a fait en 2012 pour financer la recapitalisation de son secteur bancaire.

[17]Une étude emblématique sur le thème des restructurations a été publiée par le FMI fin 2013. Celle-ci a été réalisée par Reinhart et Rogoff, qui avaient auparavant réalisé des travaux ayant servi de caution scientifique à la politique européenne d'austérité. Voir Some Lessons Learned and Those Forgotten, IMF Working Paper WP/13/266, 2013. http://www.imf.org/external/pubs/ft/wp/2013/wp13266.pdf

[18] " Staatsfinanzen: Konsolidierung nach Vertrauenskrise ", bulletin mensuel, Deutsche Bundesbank (Finances publiques : Consolidation après la crise de confiance), janvier 2014

Directeur de la publication : Pascale Joannin

Sur le même thème

Pour aller plus loin

Liberté, sécurité, justice

Jean Mafart

—

14 avril 2025

Asie et Indopacifique

Pierrick Bouffaron

—

7 avril 2025

Démocratie et citoyenneté

Radovan Gura

—

24 mars 2025

Stratégie, sécurité et défense

Stéphane Beemelmans

—

17 mars 2025

La Lettre

Schuman

L'actualité européenne de la semaine

Unique en son genre, avec ses 200 000 abonnées et ses éditions en 6 langues (français, anglais, allemand, espagnol, polonais et ukrainien), elle apporte jusqu'à vous, depuis 15 ans, un condensé de l'actualité européenne, plus nécessaire aujourd'hui que jamais

Versions :