Marché intérieur et concurrence

Jean-François Jamet

-

Versions disponibles :

FR

Jean-François Jamet

Introduction

:

Le retournement du marché immobilier américain et la crise des crédits hypothécaires à risque qui l'a accompagné ont provoqué une crise financière qui a fragilisé les banques, précipité la chute des indices boursiers et déprimé l'économie réelle au travers de différents canaux de transmission. Si les Etats-Unis ont été les premiers touchés et craignent une récession, l'Europe n'est pas épargnée : ses banques ont enregistré des pertes importantes, certains Etats membres sont à leur tour confrontés au retournement de leur marché immobilier et à ses conséquences, et les bourses ont plus souffert encore qu'outre-Atlantique. L'économie européenne n'est pas menacée de récession mais la croissance ralentira substantiellement en 2008, en particulier au Royaume-Uni et dans la zone euro. L'analyse des causes de la crise financière actuelle et de son impact en Europe permet d'établir un certain nombre de propositions sur laquelle l'Europe peut s'appuyer pour limiter les effets négatifs et tirer les leçons pour l'avenir :

• si la stabilité des taux directeurs de la BCE a été jusqu'à présent justifiée par les tensions sur les prix et la résistance apparente de l'économie de la zone euro, les nouveaux signes de ralentissement devraient réduire le risque inflationniste et conduire la BCE à abaisser graduellement ses taux d'intérêt à partir du second trimestre 2008.

• L'Espagne, le Royaume-Uni et l'Irlande, qui sont exposés au recul de leur marché immobilier et qui disposent de finances publiques saines, pourraient opportunément soutenir l'activité par des mesures temporaires de politiques budgétaires en faveur de la consommation et de l'investissement.

• les banques doivent faire preuve dès maintenant et à l'avenir de transparence sur leurs engagements, sur l'utilisation des produits complexes issus de la titrisation des créances et sur les risques associés. Un effort de standardisation des produits et la création de marchés organisés pour les titres à revenus fixes et les dérivés de crédit seraient bienvenus.

• les règles applicables aux agences de notation doivent être revues pour mettre fin aux conflits d'intérêt dans lesquelles elles sont prises et éviter que les investisseurs ne soient induits en erreur.

• la supervision bancaire doit être renforcée au niveau communautaire à travers une coopération plus poussée entre les autorités nationales, la création d'un système prudentiel unique pour les banques opérant dans plusieurs Etats-membres et la publication d'un rapport commun par le Comité européen des superviseurs bancaires et les banques centrales sur la stabilité financière dans l'Union européenne.

1. Les causes de la crise financière actuelle

1.1. L'explosion de la bulle immobilière américaine et les défaillances des emprunteurs à risque

La crise financière trouve sa source dans le retournement du marché immobilier aux Etats-Unis et les pertes qu'il a entraînées pour les acteurs du marché des prêts hypothécaires à risque, les désormais fameux "subprime mortgages". Paradoxalement, l'explosion de la bulle immobilière américaine n'est pas une surprise. Dès 2003, de nombreux observateurs, y compris au sein de la Réserve fédérale américaine (Fed) [1], ont souligné que la hausse des prix de vente de l'immobilier résidentiel aux Etats-Unis suivait une tendance qui ne pouvait s'expliquer complètement par la croissance de l'économie et de la population ou la faiblesse des taux d'intérêt entretenue par la politique monétaire d'Alan Greenspan [2]. C'est ce que montrait Robert Shiller [3] qui faisait un parallèle entre les bulles immobilière des années 2000 et financière de la fin des années 1990, et s'attendait à ce que les mêmes causes produisent les mêmes effets, autrement dit que des mouvements spéculatifs trop éloignés des réalités objectives, qui ont d'abord provoqué la tendance à la hausse, débouchent sur une correction brutale du marché.

Les prix de vente de l'immobilier résidentiel aux Etats-Unis ont presque doublé entre janvier 1997 et juillet 2006 avant de se replier brutalement (graphique 1). La hausse des prix de l'immobilier était non seulement bien plus rapide que l'inflation générale mais aussi bien plus forte que l'augmentation des loyers : ainsi le ratio de l'indice des prix de ventes de l'immobilier résidentiel rapporté à celui des loyers équivalents (en anglais "price to rent ratio") a augmenté de 48% entre 1997 et 2006. Depuis, ce ratio a reculé de 16%.

L'un des facteurs principaux de l'apparition d'une bulle immobilière aux Etats-Unis est le développement des prêts hypothécaires à risque, appelés "subprimes". Ces prêts ont été offerts à des emprunteurs qui n'offraient pas de garanties suffisantes pour que des prêts classiques leur soient accordés. Une caractéristique pernicieuse de la plupart de ces crédits subprime est de reposer sur un taux d'intérêt promotionnel très bas lors des premières années du prêt [4]. Ce taux est ensuite relevé pour rémunérer le risque pris par le créancier et indexé sur les taux directeurs de la Fed ; il devient variable. Cette solution pouvait paraître avantageuse à l'emprunteur du fait de la faiblesse des taux d'intérêt après 2001, de la possibilité d'accéder à un crédit qui lui était auparavant refusé et de la perspective de devenir propriétaire. Le créancier voyait l'opportunité de prêter à un taux d'intérêt majoré au-delà de la période promotionnelle tout en ayant en apparence un risque limité, la hausse des prix de l'immobilier permettant d'envisager une revente à bon prix en cas de défaut de paiement et de saisie du bien immobilier. Ceci explique que les subprimes ont rencontré un succès grandissant : le montant des encours est ainsi passé de 200 milliards de dollars en 2002 à 640 en 2006, soit 23% du total des prêts immobiliers souscrits aux Etats-Unis à cette date.

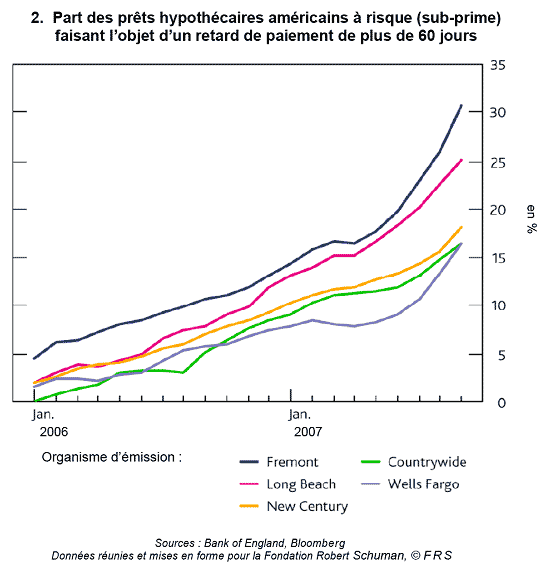

Cependant, la hausse progressive des taux directeurs de la Fed (de 1% en 2004 à 5,25% en 2006) a conduit à une hausse des mensualités des emprunteurs à risque qui avaient dépassé la période promotionnelle et à une augmentation des retards de paiement (graphique 2). Les "subprimes" constituent une bombe à retardement puisque certains emprunteurs bénéficient encore à ce jour de taux promotionnels et seront donc confrontés à des difficultés lorsque celui sera relevé (à moins que la baisse des taux de la Fed soit suffisante entre temps) [5]. Au cours de l'année 2007, le nombre de défauts de paiement a atteint le chiffre record d'1,2 million, soit 79% de plus qu'en 2006 [6]. Même si l'administration Bush a demandé aux créanciers de renégocier les prêts plutôt que de saisir les biens dans tous les cas où cela était possible, le nombre de logements invendus a augmenté de 1,5 million entre janvier 2006 et décembre 2007. Le coût social et économique est parfois très élevé : dans la seule ville de Cleveland, le nombre de saisies de logements est passé de 120 en 2002 à 70000 en 2007, avec pour conséquence directe la multiplication des maisons vides, une chute des recettes issues de la taxe d'habitation pour la municipalité et des dépenses supplémentaires à engager pour maintenir la sécurité et entretenir les bâtiments inoccupés.

Cette crise d'insolvabilité des emprunteurs à risque a précipité l'explosion de la bulle immobilière américaine. Les créanciers confrontés à des défauts de paiement se sont trouvés dans l'impossibilité de recouvrer l'intégralité de leurs prêts en revendant les biens immobiliers et ont dû faire face à des pertes considérables, qui pourraient atteindre 200 et 300 milliards de dollars selon une estimation de The Economist [7].

1.2. De la crise des subprimes à une crise bancaire : un effet de contagion permis par la "titrisation"

Parmi les créanciers touchés par la crise des prêts hypothécaires à risque figurent nombre d'organismes de crédits et de banques. De nombreux établissements ont même fait faillite, comme New Century Financial Corporation en avril 2007 (alors que la capitalisation boursière de cet organisme atteignait 1,7 milliard de dollars au 1er janvier 2007), ou encore Aegis Mortgage, Home bank, First Magnus Financial et American Home Mortgage en août 2007. Le n°1 du marché des crédits immobiliers aux Etats-Unis, Countrywide, en quasi-faillite, a été racheté en janvier 2008 par Bank of America. Certaines institutions européennes opérant aux Etats-Unis ont également été touchées de plein fouet. Ainsi, la banque britannique Northern Rock n'a été sauvée que par l'intervention spectaculaire de la Banque d'Angleterre qui lui a consenti un prêt de 3 milliards de dollars en septembre 2007. En Allemagne, il a fallu l'intervention de l'Etat pour sauver la Banque IKB de la faillite, tandis que plusieurs banques régionales ont été rachetées après avoir subi des pertes importantes liées à des prêts consentis aux Etats-Unis.

L'ampleur de la crise et sa généralisation s'expliquent par la titrisation des créances hypothécaires à risque qui consiste pour une banque à les revendre sur des marchés spécialisés à des investisseurs, lesquels émettent et revendent ensuite des obligations adossées à un "paquet" de créances, qui se sont parfois retrouvées dans des SICAV monétaires traditionnellement jugées sans risque. Plus précisément, la titrisation des crédits hypothécaires suit 3 phases au travers de la constitution de 3 types de produits financiers distincts :

• les ABS ("asset backed securities") sont des valeurs mobilières adossées à une créance : c'est la forme la plus classique de titrisation. • les CDO ("collateralized debt obligations"), sont des obligations adossées à un paquet de créances. Elles mélangent généralement différents niveaux de risques et le champ des combinaisons est virtuellement infini. • les SIV ("Special investment vehicles"), sont des véhicules qui agrègent des CDO. Ils figurent en général hors du bilan des banques, ce qui permet d'échapper aux règles prudentielles (par exemple les ratios Cooke et McDonough, qui mesurent le ratio de l'encours des prêts accordés par les banques à leur fonds propres).

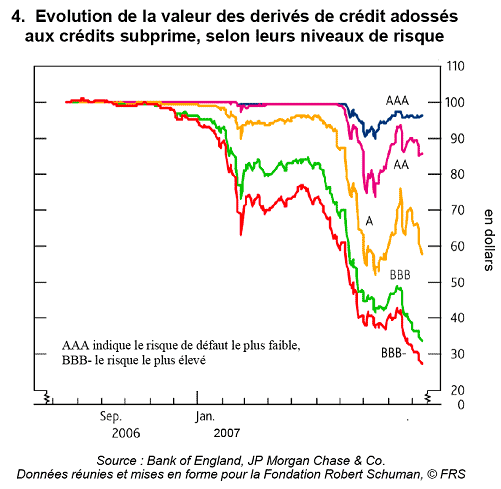

Le risque induit par le prêt initial se trouve ainsi transmis successivement à différents investisseurs, tandis que les "paquets" de crédit conduisent à mélanger des niveaux de risque différents. L'effet de la titrisation est de mieux répartir les risques et d'élargir la quantité de fonds disponibles pour les prêts. Ce phénomène a néanmoins pour corollaire l'incertitude sur le risque réel encouru, dans la mesure où le détenteur final de la créance n'est plus celui qui l'a accordée et où les banques ont une incitation moins forte à s'assurer de la solvabilité des emprunteurs ou à limiter la quantité des crédits à risque. En outre, le mélange des risques rend difficile l'évaluation de la valeur des paquets de crédits : celle-ci repose in fine sur des modèles mathématiques complexes que peu d'investisseurs comprennent et sur les avis donnés par les agences de notation comme Moody's et Standard & Poor's. Celles-ci portent une responsabilité particulière dans la mesure où les avis très favorables accordés à certains paquets de créances comportant des subprimes ont pu induire les investisseurs en erreur.

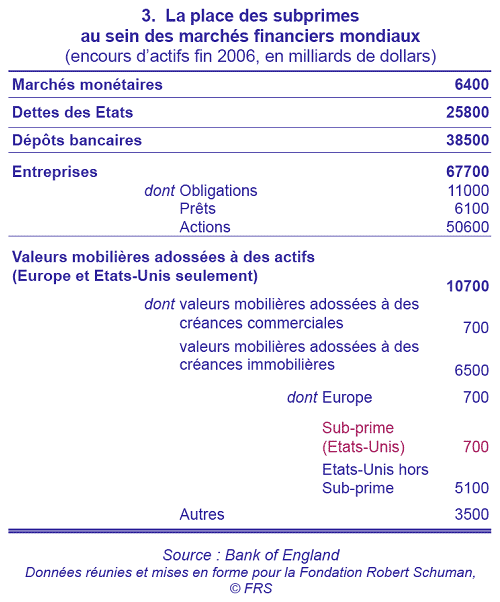

Les créances ainsi titrisées ont ainsi été acquises par de nombreux investisseurs. Parmi eux figurent les fonds d'investissement, dont les hedge funds qui n'hésitent pas à utiliser un fort effet de levier, donc à s'endetter pour investir. Dans une situation de liquidité abondante [8] (notamment du fait de la faiblesse des taux d'intérêt) et par effet de mode, les titres adossés aux subprimes ont ainsi facilement trouvé preneur. Or beaucoup des fonds d'investissement sont détenus, financés ou sont gérés par des banques, ce qui signifie que le système bancaire s'est largement engagé sur le marché des subprimes : le montant des encours s'élevait ainsi à environ 700 milliards de dollars fin 2006 (graphique 3).

Lorsque le marché des crédits hypothécaires à risque s'est effondré en 2007 en raison de la multiplication des défauts de paiement, l'ensemble des titres adossés à ces crédits a chuté à son tour entraînant dans son sillage leurs détenteurs et les fonds d'investissements.

En outre, l'opacité des instruments financiers comme les CDO et les SIV a créé une forte incertitude sur le montant des engagements directs et indirects des banques ainsi que sur l'ampleur des pertes associées. Certains fonds n'étaient même plus capables de chiffrer leurs actifs. Cette incertitude a provoqué un mouvement de défiance entre les banques elles-mêmes, devenues très réticentes à se consentir des prêts : leur refinancement est devenu plus difficile à mesure que les taux d'intérêt pratiqués par les banques elles-mêmes augmentaient sur le marché interbancaire (graphique 5). Cette situation a provoqué une crise de liquidité brutale à l'été 2007.

Face à la crise de liquidité sur le marché interbancaire, les banques centrales ont dû intervenir massivement : la Fed et la BCE ont ainsi procédé à des injections de liquidités massives en août, puis en décembre 2007, sous la forme de prêts à très court terme. Ceci a permis d'éviter une crise plus grave du système bancaire.

La crise des subprimes a contraint les banques à procéder à des dépréciations d'actifs considérables et à réintégrer dans leur bilan les engagements de types SIV. Elles ont ainsi reconnu progressivement leurs pertes, lesquelles représenteraient, selon les estimations, entre 250 et 500 milliards de dollars. On a alors pu se rendre compte de l'ampleur de l'exposition de l'ensemble du système bancaire. Les pertes enregistrées par des banques américaines de premier plan sont impressionnantes : 24,1 milliards de dollars pour Citigroup, 22,5 pour Merrill Lynch, 10,3 pour Morgan Stanley ou 5,3 pour Bank of America.

1.3. Incertitude et paniques boursières

La même incertitude qui a provoqué des tensions sur le marché interbancaire a affecté dès juillet 2007 les marchés financiers américains. Devant l'effondrement de certains fonds d'investissement et la mise à jour des difficultés de certains organismes de crédit, les marchés financiers américains sont devenus très volatils. Alors même que l'indice Dow Jones venait de franchir pour la première fois de son histoire le seuil des 14000 points le 17 juillet 2007, la banque d'investissement Bear Sterns annonçait l'effondrement de deux de ses fonds d'investissement le lendemain et l'indice américain a perdu 8% au cours du mois qui a suivi. L'intervention des banques centrales a ensuite rassuré les investisseurs et le Dow Jones a enregistré un nouveau record le 9 octobre 2007. Néanmoins l'annonce des pertes subies par les banques au dernier trimestre de 2007 a refait plonger les marchés en novembre. L'intervention des banques centrales a permis un rebond en décembre avant que les craintes de "credit crunch" (contraction du crédit) et de récession aux Etats-Unis ne conduisent à une chute plus brutale début 2008. Le 22 janvier, le Dow Jones repassait en dessous des 12000 points, soit -14% par rapport à son niveau de juillet 2007.

2. Europe/Etats-Unis : la stabilité de l'économie européenne est-elle aussi menacée ?

Face à l'ampleur prise par la crise des subprimes et à sa transmission au secteur bancaire et financier, de nombreuses interrogations sur l'exposition de l'économie européenne ont vu le jour. Les banques européennes ont été directement affectées par la crise des subprimes, les marchés financiers européens ont enregistré des pertes importantes, des signes existent d'une possible bulle immobilière dans plusieurs Etats membres et le découplage des économies américaine et européenne paraît peu probable.

2.1. L'exposition du secteur financier européen

2.1.1. Les conséquences de la crise des subprimes pour les banques et les bourses européennes

Malgré les interventions répétées de la BCE pour éviter une crise de liquidité, la défiance sur le marché interbancaire est aussi forte voire plus forte qu'aux Etats-Unis (cf. graphique 5). Cette défiance semble justifiée. En effet, si les banques américaines sont les plus touchées par la crise des subprimes, les banques européennes ont aussi souffert : UBS a perdu 18,7 milliards de dollars, le Crédit agricole 4,8, HSBC 3,4, Deutsche Bank 3,1, la Société Générale 3 (indépendamment des conséquences de la fraude qui y a été commise) et Barclays 2,7. Ces pertes ont conduit certaines d'entre elles à se recapitaliser pour disposer des moyens nécessaires à leur développement. Plusieurs fonds souverains ont contribué à cet effort de recapitalisation comme Government of Singapore Investment Corporation (GSIC) entrée au capital d'UBS en apportant 11 milliards de dollars, ou China Development Bank et GSIC injectant 11,5 milliards de dollars dans Barclays.

En outre, le recul des marchés financiers a été plus fort encore en Europe qu'aux Etats-Unis. De juin 2007 à janvier 2008, la bourse de Paris a perdu 33%, celle de Londres 21% et celle de Francfort 25%. Des situations de mini-krach ont même été observées le 21 janvier : Paris a reculé de 6,8%, Londres de 5,5% et Francfort de 7,2%. Ces chiffres pourraient laisser penser que le plus difficile est passé. Cependant, les craintes de plus en plus fortes de récession aux Etats-Unis et de ralentissement en Europe continuent à orienter les indices boursiers américains et européens à la baisse, ce d'autant plus qu'ils restent à des niveaux très élevés par rapport à 2003 (graphique 6) : +61% pour New York, +97 % pour Paris, +73 % pour Londres et +206% pour Francfort [9].

2.1.2. Les risques de la bulle immobilière européenne

Une autre inquiétude vient du marché immobilier européen qui semble présenter les caractéristiques d'une bulle dont l'explosion pourrait avoir des conséquences dommageables. Entre janvier 1997 et janvier 2007, les prix de l'immobilier résidentiel dans la zone euro ont augmenté de 76 % (graphique 7). Ce chiffre est en-deçà de l'augmentation des prix de vente de logement aux Etats-Unis (95 % entre 1997 et 2006) mais reste très élevé. Le ratio de l'indice des prix de vente de l'immobilier résidentiel rapporté à celui des loyers a progressé de 46% entre 1997 et 2006, une augmentation très proche de celle observée aux Etats-Unis au cours de la même période.

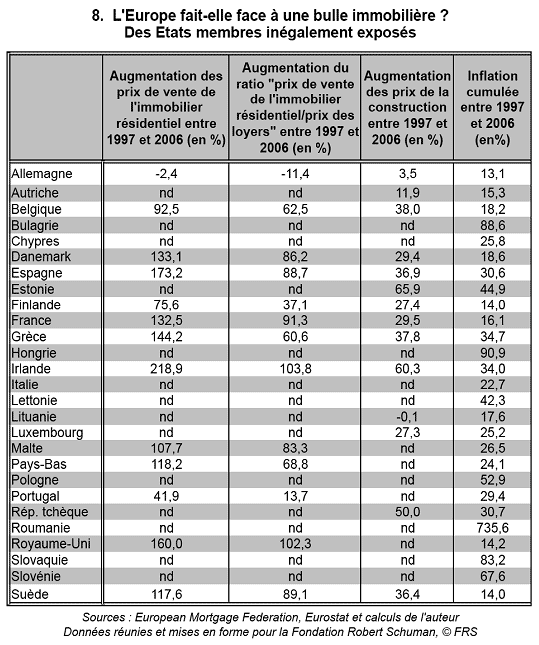

Il importe de faire une distinction entre les Etats membres : les situations varient considérablement (graphique 8). Les prix de vente des logements ont diminué en Allemagne entre 1997 et 2006, mais ont augmenté de plus de 100% en Suède, aux Pays-Bas, au Danemark, en France, en Grèce, en Espagne, au Royaume-Uni et en Irlande, soit un rythme bien plus élevé que l'inflation ou les prix de la construction. Le ratio de l'indice des prix de ventes de l'immobilier résidentiel rapporté à celui des loyers a progressé environ deux fois plus vite dans ces pays qu'aux Etats-Unis ou dans la zone euro.

Cependant, l'Europe n'a pas connu le même développement des crédits hypothécaires à risque que les Etats-Unis, à quelques exceptions prêts (voir plus bas), et semble donc moins exposé à une insolvabilité brutale d'un grand nombre d'emprunteurs. Le relèvement des taux d'intérêt dans la zone euro de 2% en 2003 à 4% en 2007 est d'une ampleur bien moindre qu'aux Etats-Unis sur la même période et le marché immobilier a donc amorti plus facilement cette hausse : l'augmentation des prix de l'immobilier a ralenti dernièrement mais le marché ne s'est pas retourné. Cette situation peut laisser espérer un atterrissage en douceur. Néanmoins, la croissance de la dette hypothécaire et de l'encours des obligations couvertes par des créances immobilières souligne la fragilité de certains pays (graphique 9) comme le Danemark, l'Espagne, les Pays-Bas, le Royaume-Uni, la Suède et l'Irlande [10].

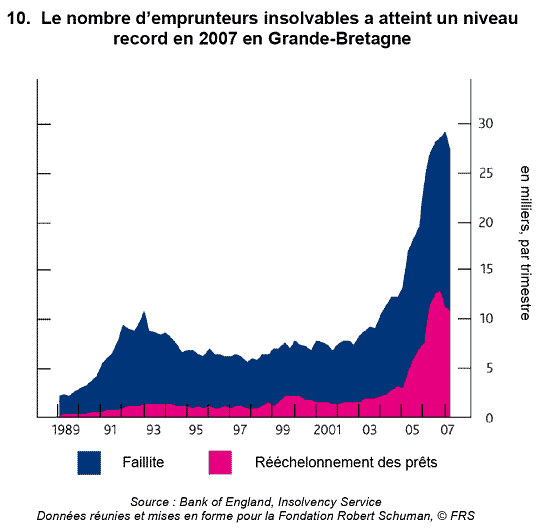

Parmi les pays "à risque", ceux qui ont connu un développement des prêts subprime, en particulier l'Espagne, le Royaume-Uni, l'Irlande et la Suède, sont les plus fragiles. Certains signes suscitent du reste des inquiétudes particulières : le nombre de défauts de paiement a considérablement augmenté au Royaume-Uni au cours des 4 dernières années pour atteindre un niveau record en 2007 (graphique 10). En Espagne, le marché immobilier s'est retourné courant 2007 [11]. Par conséquent, un retournement des marchés immobiliers est probable dans quelques Etats membres, ce qui renforce les risques pesant sur le système financier et bancaire en Europe, ainsi que sur l'économie réelle.

2.2. Les effets de la crise sur l'économie réelle : faut-il craindre une récession ?

La crise financière a alimenté les craintes d'une récession aux Etats-Unis et d'un fort ralentissement en Europe. Dans le contexte de restriction du crédit, de ralentissement du secteur de la construction et de réduction de la valeur du patrimoine immobilier des ménages américains, la consommation et la production ont ralenti aux Etats-Unis. Il est probable que ce ralentissement affectera marginalement l'activité en Europe, tandis que la plus grande prudence des créanciers devrait avoir un net impact négatif qui pourrait être renforcé en cas d'explosion de la bulle immobilière dans certains Etats membres.

2.2.1. Contraction du crédit et autres mécanismes de transmission de la crise financière à l'économie réelle

La crise immobilière et financière peut se transmettre à l'économie réelle via différents canaux. Tout d'abord, des ménages et des investisseurs américains ont encaissé des pertes nettes du fait de la crise des subprimes et d'autres voient la valeur de leur patrimoine immobilier diminuer. Cet appauvrissement a un effet négatif direct sur la consommation et sur l'investissement, appellé "effet de richesse". Le retournement du marché de l'immobilier affecte également le secteur de la construction, confronté à un ralentissement des commandes. Ces mécanismes valent avant tout aux Etats-Unis pour l'instant mais ils ont commencé à apparaître en Espagne, en Irlande et au Royaume-Uni.

Par ailleurs, les pertes des établissements financiers et la défiance qui a suivi la crise des subprimes ont rendu les créanciers plus sélectifs et ont poussé les taux d'intérêt du marché à la hausse. Ceci a pour conséquence une contraction du crédit (d'ores et déjà constatée par la Fed et par la BCE) qui réduit la consommation et l'investissement. Aux Etats-Unis, la consommation a connu un très fort ralentissement en décembre 2007, ne progressant que de 0,2%, et l'activité dans les services a baissé pour la première fois en cinq ans. L'investissement, de son côté, a faiblement augmenté aux Etats-Unis en 2007 : les commandes de biens durables n'ont augmenté que de 1% après 6,3% en 2006. Dans la zone euro, la consommation a diminué lors du dernier trimestre 2007, avec un recul de 2% en rythme annuel en décembre. Dans le même temps, l'activité s'est contractée dans le secteur des services.

La crise et l'incertitude qui l'entourent suscitent des craintes de ralentissement économique auto-réalisatrices : la baisse du moral des ménages et des chefs d'entreprises les conduit à être plus prudents et à reporter consommation et investissement. Aux Etats-Unis, la confiance des ménages est en net recul sur un an et la confiance des directeurs d'achat a atteint en décembre 2007 son plus bas niveau depuis 2003. De même, la confiance des ménages a atteint en janvier 2008 son plus bas niveau depuis 2005 pour l'Union européenne et la zone euro, et son plus bas niveau depuis 1987 en France, depuis 1993 en Irlande et depuis 1994 en Espagne et en Italie. En revanche, le niveau de confiance des chefs d'entreprise résiste mieux.

Enfin, l'intégration de l'économie mondiale implique un effet à retardement d'un ralentissement aux Etats-Unis sur la croissance européenne, au travers de la réduction des importations américaines en provenance d'Europe. Cependant, cet effet ne doit pas être surestimé dans la mesure où les exportations vers les Etats-Unis ne représentent que 2,4% du PIB de la zone euro et 2,3% du PIB de l'UE.

2.2.2. Un fort ralentissement de la croissance mais pas une récession ?

Le résultat général des mécanismes de transmission de la crise immobilière et financière est le ralentissement de la production et donc de la croissance. Celui-ci ne fait pas de doute compte tenu de l'orientation négative de la plupart des indicateurs disponibles. Cependant, l'ampleur que prendra ce ralentissement et le temps que mettra l'économie à rebondir restent incertains. Les perspectives de croissance disponibles pour 2008 sont présentées dans le graphique 11. Elles suggèrent un fort ralentissement de la croissance en Europe et aux Etats-Unis. Une étude [12] montre qu'un scénario plus sombre est envisageable (décrit comme ayant une probabilité de 30%) : il conduirait à une stagnation de la croissance aux Etats-Unis (+0,2 %) en 2008 et à un fort ralentissement dans la zone euro (+1,3%) et dans le monde (+3,7%). Ce scénario repose sur une accentuation des turbulences financières, une poursuite de la baisse des prix de l'immobilier, à une forte contraction du crédit et à une augmentation de l'épargne de précaution des ménages américains au détriment de la consommation, de l'emploi et de l'investissement. Les Etats-Unis pourraient alors connaître deux semestres consécutifs de recul de l'activité, avant que l'effet de la baisse des taux de la Fed commence à se faire sentir. Ce scénario ne peut être exclu à l'heure actuelle compte tenu des derniers indicateurs rendus disponibles.

2.3. Des politiques monétaires divergentes : panique de la FED ou immobilisme européen ?

Devant la crise immobilière et financière, les risques de ralentissement de l'économie et la contraction du crédit, les banques centrales ont réagi différemment. En particulier, la Fed a baissé ses taux de 2,25 points entre septembre 2007 et janvier 2008 (dont 1,25 point au cours du mois de janvier) tandis que la BCE laissait ses taux inchangés (graphique 12). De son côté, la Banque d'Angleterre a commencé à baisser ses taux graduellement en décembre. Cette divergence des politiques monétaires a suscité des critiques de part et d'autre. Certains commentateurs ont dénoncé le caractère tardif et brutal de l'action de la Fed et ont jugé qu'il s'agissait d'une réaction de panique impropre à favoriser le retour à la stabilité de l'économie américaine [13]. D'autres y voient au contraire le signe que la Fed est prête à agir vite pour éviter la récession [14], tandis que la BCE ferait preuve de son immobilisme et de son indifférence aux risques pesant sur l'activité et le taux de change.

Que faut-il en penser ? La Fed a une part de responsabilité non négligeable dans la situation actuelle, dans la mesure où la baisse des taux qui a suivi la crise financière et la récession de 2000-2001 aux Etats-Unis a été prolongée trop longtemps (jusqu'en 2004), avec des taux d'intérêt réels négatifs dans des périodes de croissance soutenue (2,5% en 2003, 3,6% en 2004). Cette politique monétaire très accommodante a favorisé l'expansion du crédit et la création de la bulle immobilière. Elle a créé une situation d' "aléa moral" en laissant entendre qu'elle interviendrait fortement en cas de crise financière (comme elle l'a fait après le krach de 2000-2001 pour éviter des pertes trop importantes aux acteurs financiers) sans relever rapidement les taux d'intérêt une fois le risque systémique évité. Cette maladresse aura probablement coûté cher à l'économie américaine en stimulant le marché immobilier. L'augmentation précipitée des taux d'intérêt à partir de 2004 a ensuite entraîné l'explosion de la bulle et il faut désormais en limiter les effets sur l'économie réelle dans l'urgence. Cela dit, le mal étant fait, la baisse des taux actuelle par la Fed est justifiée par le risque de récession (qui limite en outre les craintes relatives à l'inflation), les difficultés des réassureurs d'obligations (MBIA et Ambac notamment) et les risques que font porter sur les banques une chute trop brutale du marché des actions [15]. Il importera néanmoins qu'elle relève ses taux rapidement une fois l'activité repartie sur une tendance positive, pour ne pas refaire la même erreur qu'Alan Greenspan.

Du côté de la BCE, les variations des taux d'intérêt ont été moins prononcées au cours de ces dernières années et la situation dans la zone euro est moins préoccupante qu'aux Etats-Unis. Le risque est celui d'un ralentissement prononcé de l'économie et non d'une récession. En outre, la stabilité des prix reste l'objectif principal de la BCE. Dans un contexte où l'inflation a dépassé 3,2% en rythme annuel en janvier 2008, son comité de politique monétaire reste donc prudent, d'autant que les revendications salariales ont augmenté tandis que la productivité n'a pas accéléré significativement. À court terme, le maintien des taux à leurs niveaux actuels semble donc un moyen de concilier ce dilemme entre inflation et croissance.

3. Face à la crise, quelle doit être la réponse européenne ?

3.1. Le rôle de la BCE et des politiques budgétaires : adopter une politique économique cohérente pour limiter les effets de la crise sur l'économie réelle

Les pressions inflationnistes obligent la BCE a une certaine prudence. Cependant, si le ralentissement de l'économie et la relative stabilisation des prix du pétrole se confirment les risques inflationnistes seront réduits. Dans ce scénario probable, la BCE pourrait graduellement baisser ses taux d'intérêt à partir du 2e trimestre 2008. En Angleterre, une baisse des taux plus précoces était justifiée par les risques entourant le marché de l'immobilier : elle devrait être poursuivie dans les mois qui viennent.

Les politiques budgétaires ont-elles un rôle à jouer ? Aux Etats-Unis, l'administration n'a pas hésité à proposer un plan de relance massif, représentant environ 1% du PIB, concentré sur des baisses d'impôt en direction des ménages et des entreprises. En Europe, le rôle à accorder à la politique budgétaire dépend des Etats membres, selon leur exposition au ralentissement économique et la situation de leurs finances publiques. La crise actuelle est un choc asymétrique : certains pays européens comme l'Espagne, le Royaume-Uni et l'Irlande sont exposés aux effets du retournement du marché immobilier, contrairement à l'Allemagne. Ce sont en outre les pays qui seront les plus touchés par le ralentissement de l'économie américaine mais l'état des finances publiques y est bon. Ils disposent donc de marges de manœuvre : une politique budgétaire visant à soutenir temporairement la consommation des ménages et l'investissement des entreprises y serait bienvenue. Le FMI a du reste apporté son soutien à cette approche [16]. En revanche, cette politique ne peut être menée dans certains pays pourtant exposés au ralentissement, comme la France et l'Italie, en raison de l'état des finances publiques. En particulier, la France paie son incapacité à revenir à l'équilibre budgétaire dans les périodes de croissance supérieure au potentiel : au moment où elle en aura besoin, elle ne disposera pas des marges de manœuvre nécessaires.

3.2. L'obligation de transparence du secteur bancaire : restaurer la confiance et mieux structurer les marchés dérivés

Les banques ont dévoilé progressivement les pertes qu'elles ont subies à la suite de la crise des crédits hypothécaires à risque. Cependant, beaucoup d'entre elles ont mis beaucoup de temps avant de reconnaître qu'elles étaient touchées, pour annoncer simultanément leur recapitalisation (par apport de capitaux d'investisseurs extérieurs) et limiter ainsi les risques de rachat ou la défiance des clients et des autres banques. Or cette attitude a conduit à une incertitude persistante sur le montant des engagements des banques qui a provoqué des secousses sur les marchés financiers et des répliques à la crise initiale. La première obligation des banques et des organismes de crédit est donc de rétablir la transparence sur leurs bilans, premier élément d'une évaluation des actions nécessaires et du retour de la confiance. A l'avenir, cette transparence supposera que les banques soient plus prudentes vis-à-vis des engagements hors bilan et de la titrisation, et qu'elles communiquent au public la nature et le montant de ses engagements. Les actionnaires des banques devront être plus exigeants à cet égard, de façon à connaître leur exposition réelle aux risques potentiels. De la même façon, les investisseurs devraient être mieux informés des caractéristiques des produits "structurés" qui leur sont proposés. Ceci supposera probablement une simplification des dérivés de crédit. Il conviendrait aussi de s'assurer que les émetteurs des valeurs mobilières adossées à des paquets de créances conservent une part du risque associé (par exemple la tranche la plus risquée) pour forcer à un minimum de prudence dans l'émission de ces titres.

Pour éviter que la crise des subprimes ne se reproduise à l'avenir, les banques et les autorités de contrôle des marchés financiers et du secteur bancaire devraient travailler à la standardisation des valeurs mobilières adossées à des créances et des instruments dérivés. La création de marchés organisés (avec un système de chambre de compensation venant se substituer au gré à gré) permettrait de réduire le risque de contrepartie et d'assurer le "mark to market" (l'évaluation quotidienne de la valeur d'un contrat financier en fonction des prix du marché) des produits qui ont fait leurs preuves comme les titres à revenus fixes (fixed income securities), les swaps de taux [17] ou les dérivés de crédit pour lesquels les volumes d'échange sont déjà importants. Ceci renforcerait la transparence de ces marchés, éviterait aux investisseurs moins expérimentés de s'aventurer sur les marchés de gré à gré et réduirait les risques de crise de liquidité [18].

3.3. Tirer les leçons de la crise actuelle : pour une régulation capable de s'adapter à l'innovation financière

Chaque crise financière est suivie d'appels à la transparence et à la régulation, et pourtant de nouvelles crises surviennent. Ceci s'explique pour partie par le processus continu d'innovation financière qui conduit à l'invention de produits de plus en plus complexes destinés à attirer les fonds disponibles sur des actifs plus risqués en jouant avec les règles existantes. Le régulateur a donc toujours un temps de retard. Pourtant un ensemble de mesures peuvent être prises pour rendre la régulation financière plus efficace.

3.3.1. Modifier les règles s'appliquant aux agences de notations

Les agences de notation (Standard & Poor's, Moody's et Fitch) jouent un rôle important de quasi-régulation financière puisqu'elles ont pour fonction d'évaluer les risques associés aux produits financiers, y compris les plus complexes. Déjà mises en cause lors de la crise asiatique en 1997 et au moment du scandale Enron en 2001, les agences de notation sont de nouveau la cible de critiques relatives à leur transparence et à leur efficacité. Plusieurs problèmes peuvent être soulignés [19] :

• l'évaluation du risque associé aux titres complexes adossés à des créances hypothécaires était rendue beaucoup plus difficile par le mélange de créances de niveaux de risques divers et reposait le plus souvent sur des modèles mathématiques fournis par les émetteurs de ces titres eux-mêmes (et qui se sont en outre avérés inopérants dès que la crise a commencé). C'est là une première source de conflits d'intérêt. • les agences de notations ne s'intéressent qu'au risque de défaut et non au risque de marché (résultant des fluctuations des cours), ce qui peut induire en erreur les investisseurs peu expérimentés. • les agences de notations sont confrontées à de multiples conflits d'intérêt : en particulier, elles sont payées par les émetteurs des titres et non par leurs acheteurs, elles vendent des services de conseil à ces mêmes émetteurs (notamment sur la façon de structurer les titres de façon à obtenir la meilleure notation de leur risque).

Pour remédier à cette défaillance du système de notation (qui n'est pas compensée par la nécessité de préserver leur réputation), certaines solutions peuvent être apportées :

• interdire aux agences de notation de fournir des services de conseil, ce qui permettra en outre d'accroître la concurrence dans le secteur des agences de notation en facilitant l'entrée de nouveaux compétiteurs • rendre les agences indépendantes de leurs clients actuels en les finançant par un prélèvement obligatoire sur les sociétés émettant les titres faisant l'objet d'une notation. • créer une distinction claire entre les notations des différents types d'obligation pour ne pas induire l'investisseur en erreur en notant des produits peu comparables sur la même échelle de valeur. • informer sur la sensibilité des évaluations aux hypothèses sous-jacentes dans les modèles utilisés pour les produits complexes • avertir les investisseurs que les notes ne concernent que le risque de défaut et qu'elles ne peuvent donc constituer le seul élément de leurs décisions

3.3.2. Renforcer la supervision bancaire au niveau communautaire

À l'heure actuelle, les systèmes de supervision bancaire restent nationaux. Une coordination a été mise en place à l'échelle européenne dans le cadre du processus de Lamfalussy initié en 2001 [20]. Elle s'appuie sur le Plan d'action pour les services financiers de la Commission européenne (1999), la mise en œuvre des accords de Bale II dans l'UE, et la réunion de 51 autorités nationales au sein du Comité européen des superviseurs bancaires (CEBS, créé en 2004). Elle a permis une harmonisation des pratiques prudentielles mais, à l'heure où l'intégration financière s'accélère en Europe et où des banques opérant dans plusieurs pays européens se sont constituées et développées [21], aucune autorité nationale ou européenne n'a accès aux données concernant l'ensemble des principales banques européennes et il n'y a pas de procédure harmonisée en cas de crise bancaire. Pour y remédier, les actions suivantes pourraient être envisagées :

• renforcement du Comité européen des superviseurs bancaires pour améliorer la coopération entre les autorités nationales et préparer le rapprochement des législations dans le cadre d'une directive communautaire plus ambitieuse. • adoption d'un régime prudentiel communautaire applicable à l'ensemble des banques opérant dans plusieurs pays européens et création d'une autorité unique chargée de le faire appliquer, rattachée au CEBS et mettant les données dont elle dispose à l'entière disposition des banques centrales de l'Union. Ceci permettrait de disposer de l'ensemble des données nécessaires en cas de crise de liquidité • publication par le CEBS et les banques centrales d'un rapport commun sur la stabilité financière dans l'Union européenne permettant de donner une vision unifiée de la situation financière et des risques qui pèsent sur celle-ci aux niveaux communautaire et national.Ce rapport serait actualisé régulièrement, sur le modèle du Financial Stability Report du FMI. Les banques centrales pourraient y faire référence et en tenir compte dans leur décision de politique monétaire.

Conclusion :

Les propositions présentées montrent que l'Europe n'est pas désarmée face à la crise financière. Certains aspects ont d'ores et déjà été mentionnés sans beaucoup de précision lors du sommet de Londres du 29 janvier 2008 qui a réuni les chefs d'Etat et de gouvernement allemand, français, italien et britannique, et le Président de la Commission européenne, puis lors de la réunion du G7 à Tokyo le 9 février dernier.

Il serait bon désormais que le sujet soit débattu par l'ensemble des chefs d'Etat et de gouvernement de l'Union européenne, de façon à ce que cette dernière adopte une réponse commune, ambitieuse et efficace à la crise actuelle. Ce serait une nouvelle occasion de renforcer la gouvernance économique européenne.

[1] Voir Paul Krugman, "A Catastrophe Foretold", The New York Times, 26 octobre 2007

[2] Alan Greenspan a présidé la Fed d'août 1987 à janvier 2006. Ben Bernanke lui a succédé.

[3] "L'exubérance irrationnelle" 2eédition, 2005

[4] 92% des crédits hypothécaires à risque émis en 2006 possédaient cette caractéristique. Sur ce point, voir "The Rise and Fall of Subprime mortgages" D. DiMartino et J. V. Duca, Economic Letter – Insights from the Federal Reserve Bank of Dallas, Novembre 2007

[5] Le nombre de foyers concernés est considérable : 450 000 chaque trimestre de 2008 (source : Fed).

[6] Source : Fed

[7] "Postcard from the ledge", The Economist, 19 décembre 2007

[8] Voir à ce sujet Jacques de Larosière (ancien président du FMI) in T. Chopin et M. Foucher (dir.), Rapport Schuman 2008 sur l'Etat de l'Union : "Nouveaux défis pour la politique monétaire dans un monde qui se globalise", Editions Lignes de Repères, 2008

[9] Données calculées sur la base de la valeur des indices au 7 février 2008 rapporté au plus bas de 2003.

[10] Pour une étude approfondie des risques sur les marchés immobiliers de ces pays, on se reportera à l'étude de la Deutsche Bank : "US house prices declining, is Europe next ?", 11 Octobre 2006

[11] Voir par exemple "Spain Property Delinquencies May Jump, Moody's Says", Bloomberg, 2 octobre 2007.

[12] "Heading for the rocks – Will financial turmoil sink the world economy ?", Economist Intelligence Unit Special Report, The Economist, août 2007

[13] Voir par exemple "Did the Fed panic ?", Financial Times, 22 janvier 2007

[14] "The Fed's emergency interest cut : there's a new sheriff in town", Stephen Cecchetti, VoxEU.org, 23 janvier 2008

[15] Sur ces deux derniers points, voir "Que sait la Réserve Fédérale que nous ne savons pas ?", Eric Chaney, Telos, 23 janvier 2008

[16] "Pour une relance budgétaire ciblée", Dominique Strauss-Kahn (directeur du FMI), Financial Times, 30 janvier 2008

[17] Un swap de taux est un contrat permettant d'échanger des paiements d'intérêts fixes contre variables à des dates prédéterminées.

[18] Sur ce point, on se reportera utilement à "Preparing the next financial crisis", Stephen Cecchetti, VoxEU.org, 18 novembre 2007

[19] Pour une présentation plus complète, on se rapportera à "Lessons from the 2007 financial crisis", Willem H.Buiter, Policy Insight, n.18, Centre for Economic Policy Research, Décembre 2007

[20] Sur ce point, voir "The European Central Bank : a new actor on the international scene", Lorenzo Bini Smaghi, BCE, 24 janvier 2008

[21] Voir à ce sujet "Is Europe ready for a major banking crisis ?", Nicolas Véron, Bruegel Policy Brief, Août 2007

Directeur de la publication : Pascale Joannin

Sur le même thème

Pour aller plus loin

Liberté, sécurité, justice

Jean Mafart

—

14 avril 2025

Asie et Indopacifique

Pierrick Bouffaron

—

7 avril 2025

Démocratie et citoyenneté

Radovan Gura

—

24 mars 2025

Stratégie, sécurité et défense

Stéphane Beemelmans

—

17 mars 2025

La Lettre

Schuman

L'actualité européenne de la semaine

Unique en son genre, avec ses 200 000 abonnées et ses éditions en 6 langues (français, anglais, allemand, espagnol, polonais et ukrainien), elle apporte jusqu'à vous, depuis 15 ans, un condensé de l'actualité européenne, plus nécessaire aujourd'hui que jamais

Versions :