Union économique et monétaire

Emmanuel Sales

-

Versions disponibles :

FR

ENEmmanuel Sales

Président de la Financière de la Cité.

Introduction

La crise financière a entraîné une action sans précédent des banques centrales : la Fed a multiplié la taille de son bilan par six ; la BoE, la BoJ et, tardivement, la BCE se sont engagées dans des politiques similaires. Le système financier a été sauvé, les interventions des banques centrales ont permis d'éviter que le monde développé ne plonge dans une grande dépression de même ampleur que celle des années 1930, avec perte de confiance, retraits des dépôts, contraction des échanges, faillites des entreprises et des banques.

L'ampleur des interventions réalisées par les banques centrales a donné des sueurs froides aux tenants de l'orthodoxie monétaire et aux amateurs de l'école d'économie autrichienne. Pourtant, il y a un paradoxe des politiques de QE [1] : malgré l'action des banques centrales, la croissance ne repart pas ; l'inflation est au plus bas, l'endettement a augmenté, tandis que l'abondance des liquidités a créé des points de rupture sur toute une frange d'actifs financiers. Les banques centrales semblent ainsi dans une impasse : la normalisation des politiques monétaires est toisée par les risques de rechute de l'économie et de déflation par la dette, inversement, le maintien des politiques de QE et de taux bas pèse sur la relance et déprime l'activité. Comment sortir de ce cercle vicieux ?

L'expansion continue des bilans des banques centrales constitue un enjeu majeur des politiques publiques pour les années à venir. La sortie "vertueuse" du QE avec une normalisation progressive des politiques monétaires et réduction de l'endettement est une option peu probable. Dans ces conditions, il faut s'interroger sur les variables possibles d'ajustement des politiques de QE (hausse des taux d'intérêt, reprise de l'inflation, restructuration généralisée des dettes publiques, taxation des dépôts, compétition accrue entre les zones monétaires, etc.) et les façons de s'y préparer.

Pour aborder ces sujets, on commencera par décrire les mécanismes de QE en écartant un certain nombre d'idées reçues. Dans un second temps, on tentera de tirer le bilan des politiques de QE menées par les grandes banques centrales. Enfin, la troisième partie sera consacrée aux conditions de retour la normale des politiques monétaires.

I. Description des politiques de QE

"Une banque nationale doit être étroite quand tout le monde donne de l'argent, ... mais quand une crise arrive, elle doit avoir le courage de donner de l'argent au commerce" (Thiers).

La philosophie qui inspire les politiques de QE se situe dans la continuité des missions d'une banque centrale telles qu'elles ont été définies au tournant du XIXème siècle : fournir des liquidités aux établissements financiers en difficulté, alimenter les marchés en liquidités lorsque les échanges menacent de se gripper, soutenir la confiance [2]. La banque centrale, comme l'a bien décrit Bagehot dans son livre Lombard Street, est une banque de réserve, avant d'être une banque d'émission : elle ne peut se comporter comme une banque de dépôts, elle doit s'assurer d'une marge d'émission pour faire face à toute panique, c'est-à-dire limiter ses escomptes en temps normal et fournir les disponibilités au marché lorsque le crédit se dégrade [3]. C'est la politique classique "d'open market", qui conduit à soutenir le mouvement des affaires par un afflux de fonds au moment où la confiance s'effrite, avec tous les risques de connivence et de gains faciles pour les opérateurs de marché proches de la Banque centrale, mécanismes déjà décrits par l'économiste Cantillon au XVIIIème siècle.

Les politiques de QE, pour exceptionnelles soient-elles, s'inscrivent donc dans la logique de l'action des banques centrales. Elles s'en distinguent cependant par leur ampleur et par la nature des techniques utilisées.

A. Le mécanisme : une augmentation de la monnaie de base

Dans un système de purs changes flottants, le taux directeur est déterminé souverainement par la banque centrale, en fonction de sa lecture du cycle économique et financier dans la limite du mandat qui lui est confié par les autorités [4]. La banque centrale est supposée choisir un taux d'intérêt relativement haut quand l'inflation dépasse sa cible ou quand l'économie semble être en surchauffe et baisser son taux directeur dans la situation opposée. C'est le cadre classique des politiques monétaires modernes, tel que formulé par l'économiste Taylor dans la règle éponyme

Cependant, il existe une limite absolue à la baisse des taux d'intérêt, car le public peut choisir de conserver des sommes en dépôt à la banque ou sous forme de numéraire. Quand les taux d'intérêt approchent de zéro, la banque centrale n'a plus de moyen d'action pour soutenir l'activité et le niveau des prix, à moins d'envisager des "monnaies fondantes" ou une taxation des dépôts en numéraire [5]. Dans ce cas, sa seule solution consiste à fournir des liquidités au marché sous la forme d'achats d'une certaine quantité d'actifs de long terme, et notamment de titres d'Etat. C'est la logique de l'assouplissement quantitatif.

Le QE est l'opération par laquelle la banque centrale procède à l'achat d'actifs dans le but d'augmenter sa base monétaire. Cet objectif a été parfaitement formulé par la BoE: " le QE est une opération qui porte sur la quantité de monnaie : la banque centrale achète une certaine quantité d'actifs, financée par la création de monnaie de base et un accroissement des réserves de la banque centrale" [6]. Le QE se différencie donc clairement des opérations d'escompte traditionnelles (ou credit easing) qui ont pour fonction de rétablir la liquidité d'un marché en fournissant des disponibilités en échange de papier commercial appelé à être remboursé à plus ou moins courte échéance. Ainsi, dans le QE, n'importe quel type d'actif peut en théorie servir de collatéral à l'augmentation du bilan de la banque centrale. Ben Bernanke, lorsqu'il était président de la Fed, déclarait: " dans un pur régime de QE, l'objectif de la politique monétaire est l'augmentation des réserves, qui sont des obligations de la banque centrale ; la composition des prêts et des titres inscrits à l'actif du bilan est accessoire" [7]. Lorenzo. Bini Smaghi, alors membre du Conseil des gouverneurs de la BCE, va dans le même sens : "quand la banque centrale décide d'étendre la taille de son bilan, elle doit choisir quel type d'actif acheter. En théorie, elle pourrait acheter n'importe quel type d'actifs à n'importe qui". [8] Le QE s'accompagne donc assez naturellement d'un qualitative easing, conduisant à dégrader la qualité des actifs acquis par la banque centrale en représentation de sa base monétaire. En pratique, les banques centrales achètent toutefois les actifs politiquement neutres et perçus comme les plus liquides, c'est-à-dire les obligations d'Etat.

Le QE a donc un effet direct sur la quantité de monnaie, sur les encaisses désirables. Les agents économiques vendeurs d'actifs acquis par la banque centrale (essentiellement les fonds de pension, les assureurs, les fonds d'investissement, etc.) se retrouvent dans la situation de détenir plus de liquidités qu'ils n'en auraient eu dans la situation ex ante. Ils seront ainsi incités à diversifier leur portefeuille, en achetant par exemple des obligations privées ou des actions, ce qui aura pour effet de baisser le coût du capital pour les entreprises et de freiner la contraction de l'activité.

Cette présentation du QE permet d'écarter un certain nombre d'idées reçues :

- le QE n'a pas pour objectif premier de faire baisser les taux d'intérêt. Lorsqu'une banque centrale achète des obligations d'Etat, elle substitue à des actifs portant un risque de défaut et un risque de taux d'intérêt, des réserves et des dépôts monétaires qui n'ont pas de risque de défaut mais un risque d'inflation et de change. La baisse des taux d'intérêt résulte des opérations des agents économiques qui spéculent sur les actions de la banque centrale, au risque de créer des points d'accumulation et de rupture, comme à la fin du mois d'avril 2015 sur les marchés de la zone euro ;

- le QE ne constitue pas de l'argent gratuit pour les banques : le surcroît de réserves induit par le QE a pour contrepartie une augmentation corrélative des dépôts bancaires. Les banques jouent un simple rôle d'intermédiaire dans l'opération et elles ne peuvent "prêter" le supplément de réserves à l'économie ;

- la Banque centrale peut en théorie étendre indéfiniment la taille de son bilan, le seul frein étant la confiance du public dans le crédit de l'Etat. La banque centrale à la différence des autres agents économique du pays peut en effet fonctionner en théorie en capital négatif, dans la mesure où elle peut se recapitaliser éternellement par création monétaire. La banque centrale n'a pas à se préoccuper de sa "solvabilité". La Banque centrale européenne se retrouve toutefois dans une situation différente, compte tenu de sa culture monétaire héritée de la Bundesbank, qui l'amène à défendre une convertibilité imaginaire de l'euro [9].

Cette présentation étant achevée, il importe de voir comment ont été déclinées les politiques de QE par les différentes banques centrales nationales depuis la survenance de la crise financière.

B. Des politiques différentes suivant la physionomie de chaque zone monétaire

Au départ conçu pour éviter l'effondrement du crédit dans les semaines qui ont suivi la chute de Lehman Brothers, l'assouplissement quantitatif est devenu à partir de l'année 2010 un outil général de politique monétaire destiné à contrer les tendances déflationnistes de l'économie. Les politiques d'achat d'actifs se sont ainsi traduites par une expansion sans précédent des bilans des banques centrales, chaque institution ayant agi en fonction de la physionomie propre à sa zone monétaire.

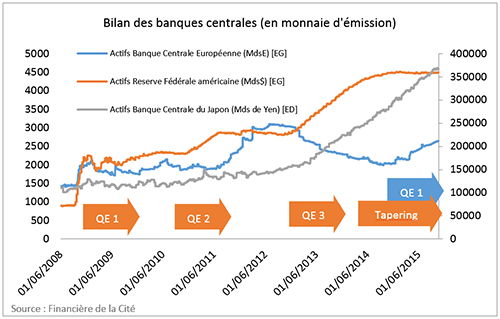

La Fed et la BoE, qui ont une tradition de prêteur en dernier ressort remontant à la gestion des crises bancaires du XIXème et du XXème siècles, sont intervenues dès l'aggravation de la crise financière en novembre 2008, en se portant contrepartie des établissements bancaires en difficulté et en élargissant rapidement la taille de leur bilan, d'abord pour se porter au secours des banques et des agences de crédit hypothécaire (2008-2009), puis pour éviter l'entrée de leur économie en déflation (2010-2013). La BoJ a pris le relais en 2010 à la suite de l'arrivée de Shinzo Abe au pouvoir. Durant toute cette période, la BCE a limité ses interventions à des opérations de soutien au secteur bancaire et a des déclarations de principe (le fameux "whatever it takes" de Mario. Draghi de juillet 2012). La mise en œuvre effective du QE par la BCE s'est opérée seulement à la fin de l'année 2014, alors que la Fed réduisait ses achats de titres publics (le fameux "tapering") et préparait le marché à un resserrement de sa politique monétaire. Il y a donc eu une action commune des banques centrales pour se relayer dans la fourniture de liquidités au marché (cf. Figure 1).

Figure 1

Figure 1

Dans la logique spécifique de l'assouplissement quantitatif, les opérations d'achat de titres se sont accompagnées d'un élargissement de l'éventail des actifs. Si les actions de la Fed se sont étendues à toute la panoplie des instruments de titrisation (MBS, RMBS, etc.), les actions de la BoJ et de la BCE se au départ concentrées sur le secteur bancaire qui représente au Japon et en Europe continentale la principale source de financement de l'économie [10].

II. Quel bilan ?

Il est encore trop tôt pour tirer véritablement le bilan de politiques qui pourraient être amenées à se prolonger indéfiniment. En s'engageant dans une démarche massive d'achat d'actifs dès 2008, la Fed a certainement évité au monde développé de plonger dans une dépression de grande ampleur. Cependant, huit ans après le déclenchement de la crise financière et la succession des programmes de soutien monétaire, la croissance n'a pas retrouvé son niveau d'avant-crise et l'endettement a progressé. Dans le même temps, des bulles d'actifs se sont formées. Enfin, les risques de rechute de l'économie, dans un monde plus endetté qu'il n'était en 2008, rendent difficile la normalisation des politiques monétaires. Si le QE n'a pas produit sur-inflation, il a perturbé en profondeur la formation des prix sur les marchés financiers en créant les conditions d'une plus grave crise financière.

A. Un outil efficace de sortie de crise financière

Comme le remarquait Ambrose Evans-Pritchard [11], pour les économies qui ont agi vite et avec toute la puissance nécessaire, l'expérience de d'assouplissement quantitatif a été positive. Les achats d'obligations d'Etat par la Fed n'ont pas entraîné une augmentation de l'endettement des Etats-Unis, la hausse de la dette publique ayant été compensée par la baisse de l'endettement privé. Le déficit budgétaire américain est en voie de réduction, le chômage a fortement régressé, la croissance américaine a renoué avec sa tendance d'avant-crise (sans combler l'écart avec l'ancienne trajectoire). Certes, cette reprise de l'économie américaine n'est pas simplement due à des facteurs monétaires. Il y a d'autres variables : la flexibilité de l'économie américaine, la restructuration rapide des banques, le boom des hydrocarbures de schiste et la ré-industrialisation du territoire américain. La politique de QE menée par les autorités britanniques a également permis de sortir de la crise, même si cela s'est accompagné d'une accentuation du déficit commercial et d'une contraction des investissements. Le rôle de Londres comme centre commercial et financier s'est accentué. En outre, sans l'intervention rapide des autorités américaines pour restructurer les banques, les épargnants auraient dû affronter de nombreuses faillites bancaires avec des réactions en chaîne de l'autre côté de l'Atlantique. Les politiques de QE menées par la Fed ont ainsi permis de préserver les principes de fonctionnement du crédit et des échanges dans les sociétés occidentales.

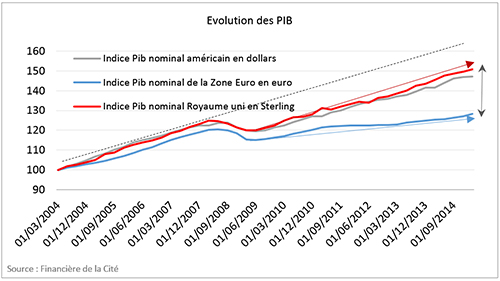

Figure 2

Figure 2

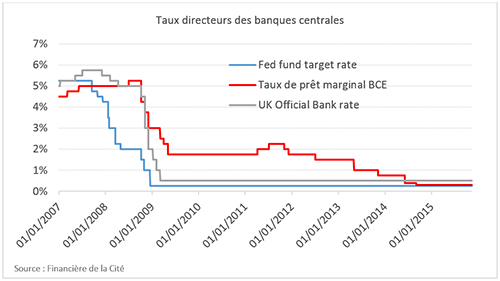

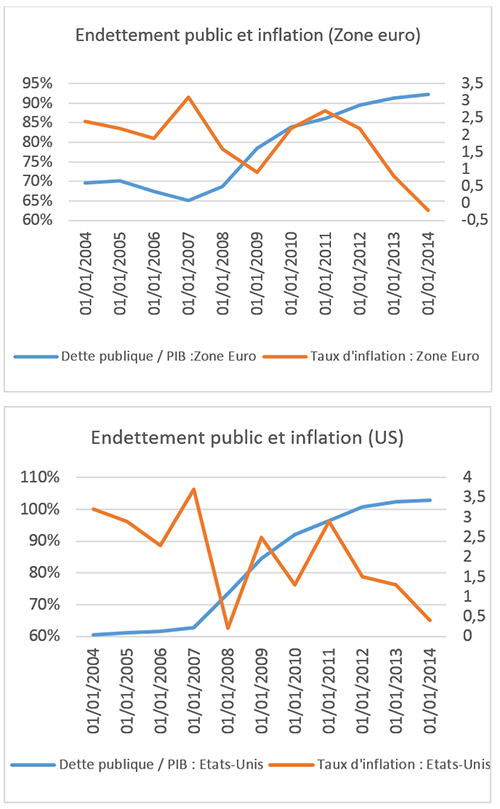

En revanche, la zone euro, dont les niveaux d'endettement public et privé étaient pourtant inférieurs à ceux des économies anglo-saxonnes, a été plus durement touchée (figure 2). Elle n'a pas retrouvé sa tendance de croissance d'avant-crise, à la différence des économies anglo-saxonnes. L'endettement et le chômage ont progressé, les déséquilibres internes au sein de la zone euro se sont accrus. L'invocation des "blocages structurels" liés en particulier au coût du travail et au niveau des dépenses publiques ne suffit pas à expliquer cet écart, comme en témoigne la vigueur du rebond des économies européennes en 2009. L'explication est à chercher dans le maintien d'une politique monétaire restrictive dans un contexte de contraction budgétaire, la BCE s'étant engagée tardivement dans des opérations d'assouplissement quantitatif et ayant même procédé curieusement à différentes hausses de taux d'intérêt (en 2009, et deux fois en 2011), avant de revenir à une politique de "taux zéro" dans les mois qui ont suivi (figure 3).

Figure 3

Figure 3

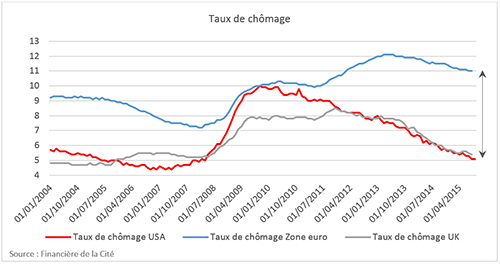

La combinaison d'une politique monétaire restrictive et de politiques de contraction budgétaire a indéniablement coûté aux pays de la zone euro (figure 4).

Figure 4

Figure 4

Certains économistes se revendiquant parfois de façon hâtive de l'école autrichienne soutiennent que c'est "l'honneur" de la BCE d'avoir conservé la valeur de la monnaie et le pouvoir d'achat des Européens. Cela reste un objet de débat. Jusqu'en 2014, la BCE a suivi la même politique que la BoE en 1922, qui, pour des raisons politiques, avait décidé de revenir à l'étalon-or à la parité d'avant-guerre, alors que le conflit mondial avait entièrement bouleversé les équilibres. On observera que dans des circonstances analogues (mais dans le cadre d'une zone monétaire intégrée de longue date !), le gouverneur de la Banque de France a, quelques années plus tard, stabilisé la valeur du franc au cinquième de sa valeur d'avant-guerre, entraînant un afflux de capitaux et la restauration rapide de l'équilibre financier [12].

La combinaison d'un réglage monétaire restrictif et de politiques de contraction de la demande aura donc eu des effets très pénalisants pour la zone euro. Dans des circonstances de crise exceptionnelles, il revient à la banque centrale de pallier la contraction de la demande globale pour éviter l'effondrement de l'économie. C'est une donnée établie de longue date, notamment à la suite des travaux de Milton Friedman sur la crise de 1929 [13].

Pour faire avancer ces idées, il fallait une volonté politique qui a fait défaut aux élites françaises (qui seules étaient en mesure de s'opposer aux intérêts allemands) [14]. La crise financière aurait pu être une occasion unique pour créer une zone monétaire intégrée et faire avancer un modèle de croissance européen face aux économies anglo-saxonnes et à la Chine. Au contraire, elle a mis au jour les déséquilibres internes entre les Etats, qui avaient été masqués durant la période de convergence.

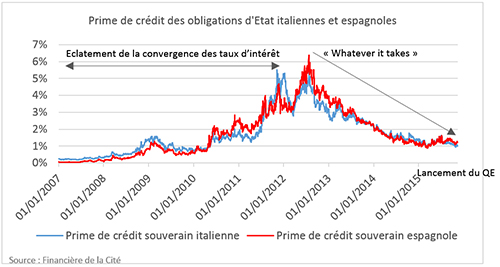

La situation des marchés obligataires périphériques de la zone euro n'est en effet pas si éloignée de celle des fameux paniers de créances titrisées adossées à des crédits subprime et notées AAA par les grandes agences de notation. L'euro a masqué les déséquilibres des comptes courants entre les Etats membres, facilité l'expansion du capital du centre européen (les banques allemandes, belges, néerlandaises et françaises) vers la périphérie (les marchés espagnols, portugais, italien, grecs), en créant l'illusion d'un marché intégré. A la différence de la Fed, la BCE n'est pas intervenue pour calmer les marchés lors du déclenchement de la crise (août 2010). Ses interventions ont été limitées à des avances de fonds au secteur bancaire par le biais d'opérations de refinancement à long terme. Les tensions sur les marchés de taux d'intérêt de la zone euro ne se sont apaisées qu'en juillet 2012, à la suite des déclarations de Mario Draghi [15] (cf. figure 5), soit plus de quatre ans après le déclenchement de la crise.

L'incapacité de la BCE à agir comme une banque centrale, c'est-à-dire, comme une banque de réserve a ainsi accentué les tensions sur les marchés de taux d'intérêt, créant un niveau de rigidité supplémentaire [16]. A cet égard, il est permis de penser que les plafonds d'intervention fixés par les autorités monétaires ont joué un rôle négatif en encourageant les marchés à tester les limites fixées [17]. Dans ce contexte, la mise en œuvre, contre tout bon sens, de chantiers réglementaires lourds (Bâle III, Solvabilité II) portés par une forme d'inertie bureaucratique [18] a accentué la pression sur l'économie.

Figure 5

Figure 5

La mise en œuvre du QE par la BCE à la fin de l'année 2014 n'a pas levé ces incertitudes. Les risques souverains persistent et, dans la logique de "l'Union bancaire [19]" les risques bancaires demeurent traités à l'échelon national, suivant le dispositif du "bail-in" qui conduit à mettre à contribution les porteurs d'obligations et les déposants avant d'envisager la mise en œuvre de toute garantie financière européenne [20]. Au sein de la zone euro, la crise est allée de pair avec un phénomène de renationalisation des avoirs [21]. Les marchés de la dette souveraine sont donc beaucoup moins intégrés et beaucoup moins liquides qu'ils n'étaient. Les 19 membres de la zone euro ne sont donc pas à l'abri de nouvelles difficultés financières, d'autant plus que la politique de la BCE fait l'objet d'une contestation croissante, aussi bien en Allemagne, où elle est considérée (à tort) comme une politique de "planche à billets" (les dirigeants de la Bundesbank ne faisant rien pour infirmer cette vision des choses), que dans les pays qualifiés de "périphériques", qui subissent de plein fouet la contraction du crédit.

Les incertitudes politiques concernant la "gouvernance" de l'Europe se sont ajoutées à ces difficultés financières [22]. Inadaptées à une situation de crise, les institutions européennes ont introduit un niveau de complexité et d'artificialité dans les relations interétatiques qui empêche le jeu de relations diplomatiques classiques. Le QE de la BCE ne dispose pas ainsi du même niveau de légitimité que ceux de la Fed ou de la BoE; et en l'absence de coordination des politiques économiques (sans même aller jusqu'à un trésor commun), il s'accompagne de nombreux chocs asymétriques [23].

B. Des risques d'instabilité financière et politique accrus

A plus long terme, les conséquences du QE sur les marchés financiers et l'économie demeurent toutefois préoccupantes. Le QE a des effets pervers sur la formation des prix sur les marchés financiers, il compromet la reprise de l'économie sur des bases saines et s'accompagne de tensions politiques et sociales fortes. A plus long terme, associé avec les politiques d'encadrement accru des activités financières (Bâle III, Solvabilité II), il porte en lui le risque d'un contrôle administratif de l'économie.

- Un mécanisme discrétionnaire d'allocation du crédit

Contrairement à une idée répandue, le QE ne peut pas être assimilé à une politique de "planche à billet" classique. La monnaie créée par les banques centrales ne se retrouve pas dans les mains du public. Elle est canalisée par la banque centrale au profit des institutions financières (fonds de pension, d'investissement, etc.) et d'un petit nombre de banques réputées "trop grosses pour faire faillite". Les politiques de QE ont donc amené la banque centrale à exercer une fonction de planificateur en se substituant de façon discrétionnaire au jeu des forces de marché. En maintenant les taux d'intérêts bas tout en s'engageant à soutenir les prix des actifs longs en cas de nécessité, en donnant des incitations aux opérateurs de marché, la banque centrale est ainsi sortie de son rôle traditionnel de banque de réserve.

- Formation de bulles financières

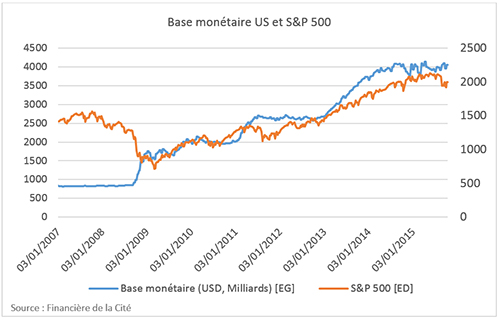

Les politiques de rachat d'actifs et de "forward guidance" (consistant pour les banques centrales à s'engager sur la trajectoire future du taux directeur) ont renforcé le caractère autoréférentiel du système financier. Comme en 2003, lorsque le Président de la Fed s'était engagé à maintenir les taux d'intérêts bas "pendant une période de temps considérable", contribuant ainsi à la formation de la bulle immobilière américaine, les opérateurs de marché ont été directement incités à emprunter à court terme à des taux faibles pour investir dans des actifs longs (actions et obligations), en bénéficiant de la garantie implicite de la banque centrale [24]. Les grandes sociétés ont profité de cette situation pour racheter leurs actions, tandis que les institutions financières et les fonds d'investissement s'engageaient dans des opérations de transformation massives. L'expansion du bilan de la Fed s'est ainsi accompagnée d'une hausse continue des marchés d'actions (figure 6). La chasse au rendement a créé des points d'accumulation critiques sur toute une série de classes d'actifs (obligations d'Etat, obligations privées, convertibles, dette émergente, immobilier) et a entraîné une dégradation de la qualité des portefeuilles au profit d'actifs peu sûrs et peu liquides (prêts, opérations de titrisation et titres à haut rendement).

Dans un monde ouvert, où le développement de grandes maisons de gestion d'actifs accentue la sensibilité des capitaux aux mauvaises nouvelles (ou à la survenance de nouvelles thématiques d'investissement), les forces de rappel peuvent s'exercer de façon brutale, comme en témoigne la forte hausse des taux d'intérêt de la fin du mois d'avril 2015. Comme la banque centrale est devenue la principale contrepartie, le QE a dégradé la liquidité des marchés obligataires. Les politiques de QE (comme le fameux "put" Greenspan en son temps) sont ainsi à long terme génératrices d'instabilité financière.

Figure 6

Figure 6

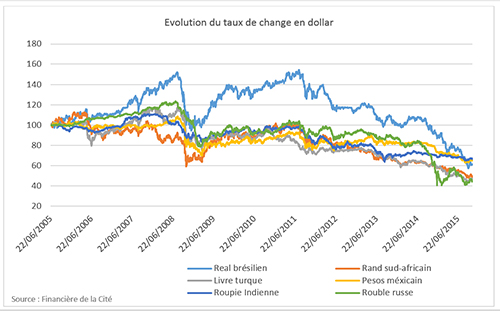

- Instabilité accrue des pays émergents

Menées par les banques centrales des grands pays développés, les politiques de QE ont favorisé les conditions de financement des entreprises des pays émergents en créant un véritable boom d'investissement, souvent financé par la dette. Cette critique a notamment été réalisée par Raghuram Rajan, gouverneur de la Banque centrale indienne, déjà auteur d'un livre remarqué sur les déséquilibres de l'économie américaine [25]. Entre 2009 et 2015, le QE a en effet conduit à une expansion du capital vers les pays émergents et en voie de développement qui offraient des perspectives de rendement et de croissance plus favorables qu'exprimait la thématique des "BRICS". Malgré diverses mesures en matière de contrôle des changes, les entreprises des pays émergents se sont ainsi massivement endettées en dollar, notamment par l'intermédiaire de places off-shore (Hong Kong pour la Chine). Comme le signale le Geneva Report [26], les politiques de QE se sont ainsi accompagnées d'une forte progression des concours en dollars hors du territoire américain et d'un endettement croissant des pays émergents. Confrontés à la chute des matières premières et à la dépréciation rapide de leur monnaie (figure 7), les pays émergents ne sont donc plus en mesure d'amortir de nouveaux chocs financiers.

Figure 7

Figure 7

- Stagnation des économies

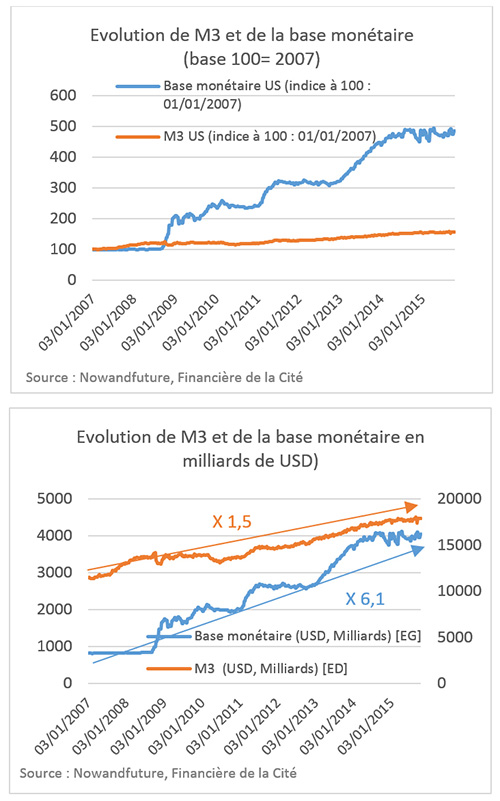

Une autre critique, plus fondamentale, a été formulée par des économistes libéraux d'obédience monétariste [27]. Le QE revient à créer de la monnaie "banque centrale", sous la forme de dépôts qui viennent s'ajouter à la base monétaire (pièces et billets + réserves des banques). Or, remarque Henri Lepage, l'essentiel de la monnaie est créée par le secteur bancaire, via l'octroi de nouveaux crédits ("les crédits font les dépôts") et par le mécanisme de refinancement (repo) d'actifs financiers négociables apportés en garantie (collatéral) [28]. A la veille du déclenchement de la crise financière, la part de la monnaie banque centrale dans le total de la masse monétaire américaine n'était ainsi que de 6,5% ; une part essentielle des crédits à l'économie étant fournie en échange d'actifs collatéraux remis en garantie. L'augmentation de la monnaie de base reste donc relativement modeste par rapport au volume global des crédits à l'économie et a relativement peu d'effet. Ainsi, malgré les interventions sans précédent de la Fed, le volume global de la masse monétaire américaine, au sens le plus large (M3) a stagné et son taux de croissance reste inférieur au montant atteint avant la crise financière (figure 8). On observe une situation analogue en Europe. Henri Lepage fait ainsi remarquer que, "contre toute attente, le réglage de la création monétaire a conservé pendant toute cette période une orientation très restrictive [29]". Le rapport entre le total des crédits à l'économie (M3) [30] et la base monétaire s'est en effet contracté pendant toute la période d'expansion du bilan de la banque centrale.

Figure 8

Figure 8

La mise en œuvre accélérée des réformes de Bâle III et les politiques de taux zéro ont accentué l'orientation restrictive de la politique monétaire. Les banques ont été incitées à réduire leur effet de levier en réduisant leurs concours ou en augmentant leur capital. Privées d'une échelle de taux d'intérêt positifs (du fait de l'écrasement des primes de terme), elles ont jugé préférable de conserver leurs ressources dans leurs comptes de réserve à la banque centrale plutôt que de prêter avec une marge nulle à des entreprises fragiles dans une période de crise. Les politiques de QE et taux bas ont ainsi conduit paradoxalement à un rationnement du crédit, au détriment des petites et moyennes entreprises qui n'ont pas accès au papier commercial. L'effet récessif de ces politiques est particulièrement visible en France et dans les pays d'Europe du Sud ou les entreprises dépendent essentiellement du crédit bancaire.

- Transfert intergénérationnel des déséquilibres financiers vers les plus jeunes

Vue d'un point de vue général, le QE consiste à répartir le coût de la crise entre les débiteurs et les créanciers par une taxation de l'épargne privée. Cependant, tous les créanciers ne sont pas à la même enseigne. L'essentiel de l'ajustement est supporté par les jeunes actifs, qui sont contraints d'épargner à des taux d'intérêt à long terme historiquement bas, tout en supportant la charge de l'arrivée à la retraite des générations d'après-guerre. Les investisseurs qui détenaient de gros portefeuilles investis en obligations d'Etat ont par contre engrangé de substantielles plus-values. En faisant baisser les taux d'intérêt, sans parvenir à relancer l'inflation, les politiques de QE ont entraîné ainsi un transfert intergénérationnel de la crise vers les jeunes générations.

- Tensions politiques et sociales

Les politiques de QE, enfin, contribuent au développement de fortes tensions sociales. Aux Etats-Unis, comme dans la zone euro, il n'y a pas eu de "ruissellement" des liquidités vers l'économie réelle. La faiblesse des taux d'intérêt et les politiques de rachat d'actifs ont profité aux détenteurs d'actifs financiers et immobiliers, et aux acteurs financiers. En revanche, les populations ont été durement touchées par la crise et les entreprises qui n'ont pas accès aux marchés ont subi le resserrement du crédit. L'idée s'est ainsi répandue dans le public que "l'austérité" est pour les petites gens, et que les "riches" ont profité d'une prime scandaleuse à la spéculation. Aux Etats-Unis et dans les économies anglo-saxonnes, les politiques de rachat d'actif se sont en effet accompagnées d'un accroissement des inégalités [31]. La polarisation du débat politique, avec la montée en puissance inédite de personnalités en marge des partis de gouvernements traditionnels (D. Trump, B. Sanders) est le symptôme de ces tensions et d'une forme d'une dégradation de "l'état de cité" qui, selon Tocqueville est l'une des caractéristiques de la démocratie américaine.

Du fait de l'interconnexion des marchés de capitaux, les effets déstabilisants du QE américain se sont fait également sentir dans la zone euro, bien que la BCE ait maintenu durant toute cette période une politique monétaire restrictive. Les écarts se sont accrus entre les grandes entreprises faisant du commerce avec des pays situés en dehors de la zone euro, ayant accès au marché des capitaux, et les petites et moyennes entreprises, frappées par la contraction de la demande et du crédit. Le maintien de politiques de contraction de la demande interne a ainsi accentué les déséquilibres internes de la zone euro : polarisation géographique et sectorielle, marginalisation et désocialisation des générations les plus jeunes. Comme l'avait bien exprimé Allais, en zone de changes fixes, l'adaptation par les prix intérieurs est longue, incertaine, coûteuse sur les plans politique et social [32].

L'endurance des populations, la résistance des territoires, les solidarités familiales, la maturité politique de l'électorat, ont permis jusqu'ici d'amortir les effets de ces politiques de contraction de la demande interne. Toutefois, les oppositions se sont accentuées entre l'Allemagne et les autres pays européens, alors que le QE implique un accord pour surmonter en commun le fardeau des dettes. Les politiques de transfert, financiers comme de souveraineté, étant de moins en moins bien comprises et acceptées par les populations, l'issue apparaît très incertaine.

- Gestion technocratique des économies

Le QE participe d'une mentalité technocratique de mécanisation des activités financières [33], qui inspire également la réglementation financière (Bâle III, Solvabilité II). Dans cette vision des choses, les banques et les intermédiaires financiers seraient chargés d'allouer les crédits à l'économie en fonction des "incitations" paramétrées par les pouvoirs publics eux-mêmes inspirés par des comités d'experts. Cette montée en puissance de la technocratie sous prétexte de "gouvernance" répond à une demande sociale véhiculée par les élites administratives et les medias. Elle porte toutefois en elle le risque d'une déresponsabilisation des acteurs et d'une forme de déclin économique et politique. En outre, l'uniformisation des comportements accentue les risques systémiques.

- Perte du capital d'innovation

Combinées avec le durcissement des règles prudentielles, les politiques de QE conduisent enfin à une perte du capital d'innovation et à une mauvaise allocation des ressources : les banques sont momentanément amenées à renforcer leurs fonds propres aux dépens d'une augmentation de la prise de risque, les grands groupes industriels préfèrent racheter leurs propres actions plutôt de porter de nouveaux projets, les sociétés d'assurance se chargent en fonds d'Etat. Le capital devient plus rare. Les petites et moyennes entreprises sont contraintes de rechercher d'autres sources de financement (fonds de prêts, private equity), qui engendrent des attentes de court terme et créent des contraintes nouvelles de liquidité.

III. Comment revenir à des politiques monétaires classiques

A. Une normalisation naturelle difficile

La sortie en douceur des politiques de QE semble difficile. Chaque tentative de "normalisation" de la politique monétaire ("tapering", hausse des taux directeurs etc.) se heurte aux anticipations des investisseurs qui elles-mêmes rétroagissent sur les actions de la banque centrale. Les hausses éventuelles de taux d'intérêt sont limitées par les risques de déflation par la dette, mais inversement les taux anormalement bas rationnent le crédit en créant des points d'accumulation sur les actifs financiers et immobiliers, sans contribuer à la relance de l'économie. Les banques centrales, et en particulier la Fed, sont ainsi piégées par l'horizon d'attentes qu'elles ont créé.

On demande en effet à la banque centrale d'être non seulement une banque de réserve assurant la centralisation des ressources monétaires, mais également d'agir comme régulateur des prix par l'expansion de son bilan. Certes, comme on l'a rappelé dans la première partie de cette note, il est dans la mission classique d'une banque centrale de "donner de l'argent au commerce" lorsque la confiance s'évapore. La nouveauté des politiques de QE consiste à se servir du crédit de la banque centrale pour maintenir indéfiniment un certain niveau des taux d'intérêt et des prix, sans pour autant procéder directement à l'émission de papier monnaie. Le QE créée ainsi une forme "d'inflation réprimée" : le prix du collatéral se renchérit, les crédits à l'économie se contractent tandis que les surcroits de liquidités créées se déversent sur les marchés financiers. Les distorsions de valorisation des actifs minent la confiance et faussent les repères nécessaires au bon fonctionnement de l'économie. Comment sortir de ce cercle vicieux ?

La réponse à cette question est complexe dans la mesure où les politiques monétaires sont influencées par l'évolution économique normale et par l'intervention des Etats dans les crises. Elle dépend, selon nous, en grande partie de la capacité des pays développés à absorber le ralentissement des économies émergentes et de la Chine en particulier.

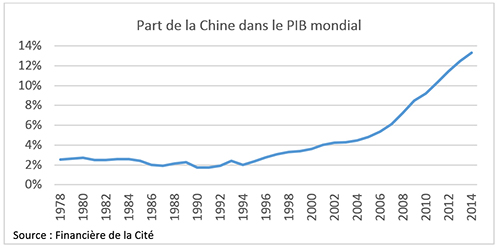

La croissance chinoise est en effet, suivant l'expression anglaise, "l'éléphant dans la pièce", la cause profonde de la crise économique, bien plus que l'innovation financière ou le niveau des dettes publiques [34]. En moins de vingt ans, la part de la Chine dans le PIB mondial a été multipliée par 3 (figure 9). L'arrivée de centaines de millions d'hommes sur le marché du travail a eu un effet déflationniste massif sur l'économie. La faiblesse des coûts de main d'œuvre et l'abondance de l'épargne chinoise, essentiellement réinvestie en obligations américaines, a fait baisser les taux d'intérêt partout dans le monde en créant des surinvestissements massifs sur les marchés de l'immobiliers des pays caractérisés par un niveau d'épargne privé traditionnellement faible et un recours extensif aux mécanismes de crédit (Etats-Unis, Grande-Bretagne, Irlande, Espagne). Le marché a naturellement répondu à cet état de choses en fournissant aux opérateurs les outils de titrisation qui permettaient aux uns de s'endetter et aux autres de bénéficier d'un surcroît de rendement dans un environnement de taux d'intérêt bas [35]. C'est tout cet édifice qui s'est écroulé en 2007-2008 et a rendu nécessaire l'intervention des banques centrales.

Figure 9

Figure 9

Les politiques de QE ont été jusqu'ici impuissantes à contrebalancer l'action profonde et permanente exercée par la Chine sur les prix mondiaux. On a donc un monde en croissance faible, des banques centrales en lutte contre la déflation et un endettement qui augmente (figure 10). En l'absence d'étalon international ne dépendant d'aucun Etat en particulier, le retour d'une guerre des monnaies, avec des allées et venues déstabilisantes des capitaux, une nationalisation des économies est un risque à ne pas écarter.

Jusqu'ici, le statut particulier du dollar ainsi que la coordination des grandes banques centrales ont évité ces troubles. Les Etats-Unis ont décidé de proportionner la remontée des taux d'intérêt au ralentissement des économies émergentes [36]. La BCE et la BoJ ont pris le relais de la Fed dans les politiques de QE. La Chine prépare l'internationalisation du renminbi. Cependant, au vu des derniers chiffres d'inflation et de croissance, rien ne permet de penser que les politiques actuelles suffiront à combattre la tendance à la baisse des prix mondiaux. La sortie naturelle des politiques de QE par le retour de la croissance, le rétablissement progressif de l'équilibre budgétaire, etc. paraît très compromise, notamment en Europe, où les enjeux de sécurité reviennent au premier plan. Sauf à imaginer d'autres moyens d'action monétaires, les économies développées devront donc trouver un accord pour partager le fardeau de la dette et en répartir le coût entre les débiteurs et les créanciers.

Figure 10

Figure 10

B. Vers la restructuration des dettes publiques

Quel que soit le montant des opérations réalisées, le QE ne crée jamais de pouvoir d'achat définitif. Les avances doivent être remboursées. Une banque centrale ne créée de pouvoir d'achat qu'en augmentant la masse des moyens monétaires à la disposition du public. A défaut d'un retour de la croissance, la seule issue pour retrouver des niveaux d'endettement maîtrisables et des politiques monétaires "normales" pourrait être d'injecter directement la monnaie nouvellement créée dans les circuits économiques. En faisant référence à Friedman, Ben Bernanke rappelait récemment que "des injections suffisantes de monnaies pourront toujours venir à bout d'une déflation. Sous un régime de monnaie fiduciaire, le gouvernement a toujours la possibilité d'accroître le revenu nominal et l'inflation, même si les taux courts sont à zéro".

En dernière instance, en effet, comme l'a bien montré Milton Friedman, le gardien de l'orthodoxie monétaire, et de nombreux observateurs avant lui [37], ce sont les fluctuations de la masse monétaire au sens le plus large, qui rendent possible la croissance économique. La quantité de monnaie n'est pas la cause de la croissance, mais elle la facilite. Le développement et l'expansion mondiale du continent européen à la Renaissance s'explique essentiellement par l'afflux d'or qui a exercé une action décisive sur le niveau des prix et la vitesse de circulation de la monnaie [38]. Inversement, les politiques restrictives menées par les autorités monétaires (comme la Fed en 1930) accentuent les crises en contractant l'offre de monnaie à mauvais escient.

L'émission de papier-monnaie (comme l'augmentation de la production de métal jaune en régime d'étalon-or) est donc l'arme absolue pour combattre la baisse des prix. En outre, en augmentant le PIB nominal, l'émission de monnaie érode la charge réelle des dettes. C'est la solution par laquelle les Etats-Unis et les grands pays développés sont sortis des niveaux d'endettement élevés après la dernière guerre mondiale. Ce type de politique a également été mené avec un certain succès dans les années 1930 par le Premier ministre du Japon Takahashi Korekiyo, qui est souvent cité comme une référence par Ben Bernanke.

Les banques centrales détiennent une part croissante de la dette publique et peuvent se recapitaliser sans peine par création monétaire. Etant à la source de l'offre monétaire du monde, elles ne manquent pas de techniques pour injecter la monnaie directement dans l'économie sans effrayer les tenants de l'ordre monétaire : elles peuvent décider de monétiser leurs stocks considérables d'obligations qu'elles ont acquises, procéder directement ou indirectement au financement des déficits publics, participer à des grands projets d'investissement, etc. Concomitamment, une opération de vaste compensation entre les banques centrales et les Trésors nationaux, menée sous l'égide de la BRI serait également tout à fait envisageable [39]. Elle permettrait à chaque grand pays de retrouver une certaine marge de manœuvre : les niveaux d'endettement des grands pays reviendraient à leur niveau d'avant-crise, la restructuration des dettes irait ainsi de pair avec le retour de l'inflation, la normalisation des politiques monétaires et la sortie des "taux zéro".

Sauf à imaginer un "deus ex machina" (une nouvelle révolution technologique majeure par exemple), la sortie des politiques de QE devrait donc, selon nous, se traduire à plus ou moins long terme par la restructuration des dettes publiques et le retour de l'inflation. Le maintien de la liberté des échanges et d'une coordination des banques centrales est toutefois une condition essentielle de ce scénario. La dégradation de la situation dans certains grands pays développés pourrait en effet entraîner une nationalisation des marchés financiers, une forme de repli sur soi des économies, associé avec une forme d'inflation réprimée. La situation est surtout préoccupante en Europe, où la gestion de la crise a accentué les lignes de faille. Le chemin de sortie des politiques de QE est donc étroit et périlleux.

Conclusion

Quel que puisse être leur efficacité, les moyens utilisés pour augmenter la monnaie de base et sauver les banques de la faillite ne sont donc que des palliatifs. Comme le remarquait Maurice Allais, quand une maison brûle, il faut d'abord éteindre le feu, quel qu'en soit le coût. Mais cela ne servira à rien tant que l'on n'aura pas remédié aux causes de nouveaux incendies. L'essoufflement des politiques de QE a mis au jour la fragilité d'un système monétaire dépourvu d'ancrage. L'éclatement du système de Bretton Woods, la montée en puissance de la Chine, l'ouverture des marchés et les progrès technologiques ont entraîné une instabilité générale des capitaux et une concurrence accrue des zones monétaires. Le problème à résoudre n'est pas nouveau. Le retour à un étalon commun, sur la base duquel les échanges puissent s'établir et qui protège le public contre l'arbitraire monétaire et financier des gouvernements est hautement souhaitable ; c'était la logique de la monnaie européenne. Cette solution suppose toutefois le respect d'une discipline économique et financière par tous les Etats participants. On a vu les problèmes qu'elle pose. Dans ces conditions, le maintien d'une coopération ouverte entre les banques centrales demeure indispensable pour éviter de nouveaux ébranlements.

[1] : Par mesure de simplification, on utilisera dans cette note l'acronyme "QE" pour désigner les politiques d'assouplissement quantitatif (quantitative easing).

[2] : Le livre de C. Rist, Histoire des Doctrines relatives au Crédit et à la Monnaie (Sirey, 1938) constitue l'ouvrage de référence pour comprendre l'origine et le rôle des banques centrales.

[3] : Cette conception a été dégagée avec toute la clarté requise par Warburg dans ses articles pour la création de véritables Banques de réserve aux Etats-Unis. La Banque centrale est la réserve à laquelle toutes les banques peuvent s'approvisionner pour faire face aux besoins de liquidité de leur clientèle. Elle est à la fois "enclume" et "marteau" : elle doit tantôt se borner à un rôle passif, en attendant que les escomptent lui viennent du marché au fur et à mesure de ses besoins, et tantôt prendre l'initiative d'intervenir sur le marché pour accroître ses disponibilités par des achats de titres gouvernementaux à échéance relativement brève.

[4] : Lorsque l'or établissait une solidarité de fait entre les différentes places internationales, ce sont les mouvements de métal précieux qui déterminaient principalement les orientations de la politique monétaire et les variations du taux d'escompte (l'équivalent du taux directeur des banques centrales aujourd'hui). Il était recommandé à la banque centrale de procéder à une augmentation de son taux d'escompte pendant les périodes d'expansion économique pour défendre son encaisse - or, prévenir les excès de crédit et compenser la dégradation des changes étrangers.

[5] : Ces dernières pistes, déjà évoquées par Keynes et certains économistes avant la Guerre de 14, sont à nouveau agitées de nos jours pour favoriser l'augmentation de la circulation de la monnaie. La "blogosphère" libertarienne s'est souvent fait l'écho de ces projets pour dénoncer l'attaque contre le cash et la mise en cause des libertés individuelles.

[6] : Bulletin trimestriel de la Banque d'Angleterre, premier trimestre 2014, p. 24.

[7] : B. Bernanke, "The Crisis and the Policy Response", intervention à la London School of Economics, 13 janvier 2009.

[8] : L. Bini Smaghi, "Conventional and Unconventional Monetary Policy", intervention au Centre international d'études monétaires et bancaires, Genève, 28 avril 2009.

[9] : La Banque centrale européenne n'étant pas une véritable banque de réserve (ni un institut d'émission, mission toujours dévolue aux banques centrales nationales), mais un organisme administratif sui generis chargé de piloter un accord de change, son action s'intègre dans un cadre politique plus complexe : vis-à-vis de l'extérieur, elle agit comme le ferait une banque centrale nationale moderne, alors qu'elle se comporte vis-à-vis des Etats membres comme si elle devait défendre l'encaisse-or de ses actionnaires. C'est l'une des raisons qui explique qu'elle se soit engagée tardivement et avec une grande réticence dans les politiques d'assouplissement quantitatif et selon des modalités spécifiques.

[10] : Parallèlement à ces actions, la Chine lançait en 2009 un vaste plan d'investissement de près de 600 milliards de dollars destiné à financer des infrastructures. Ce dispositif constitue également une forme de QE.

[11] : QE central bankers deserve a medal for saving society, Telegraph, 29 octobre 2014.

[12] : Les Mémoires du Gouverneur Moreau ont été publiées en 1954, avec une préface de Rueff. Ayant une vision purement technicienne de leurs missions, les cadres que nous envoyons à la BCE ignorent complétement l'histoire des politiques monétaires, qui est pour eux un objet de curiosité ou d'amusement. Pourtant, la reconnaissance des particularités historiques, psychologiques, etc. de chaque marché monétaire en zone euro aurait permis d'éviter bien des erreurs.

[13] : Les analyses d'Allais vont dans le même sens. Lors de la crise asiatique de 1998, il déclarait que "face à une crise, ce qu'il faut faire est aujourd'hui bien connu depuis la Grande Dépression de 1929-1934. Il faut éviter toute diminution de la dépense globale et faire en sorte qu'elle augmente" (Entretiens avec P. Fabra, Politique internationale, 2 décembre 1988). Les autorités de la zone euro ont fait exactement l'inverse.

[14] : La crainte sourde et pusillanime vis-à-vis de l'Allemagne, l'éloignement des réalités économiques, le mépris de la haute administration pour le savoir universitaire, beaucoup de facteurs expliquent cette défaillance des élites administratives et politiques, qui se manifeste dans d'autres domaines.

[15] : Suivant lesquelles la BCE soutiendrait l'euro "whatever it takes". Ces propos ont levé l'incertitude sur les marchés et ont entraîné une forte décrue des taux d'intérêt à long terme en zone euro, sans être suivis d'aucune intervention effective de la BCE. Dans l'ordre de réalité qui est celui des marchés financiers, les énoncés ont un caractère performatif : dire c'est faire. La BCE a perdu beaucoup de temps.

[16] : La situation de la BCE est bien évidemment le reflet de l'équilibre des pouvoirs en Europe continentale, qui a été totalement bouleversé depuis que la France a concédé à l'Allemagne la gestion de la monnaie unique. Les conséquences à long terme de cette décision n'ont pas été bien pesées. On a confié un instrument de souveraineté à un Etat provincial dont l'économie est très largement tournée en dehors de la zone euro et qui n'est pas en mesure d'exercer une responsabilité "impériale".

[17] : Dans cet esprit, Bagehot critiquait l'Acte de Peel (1846) qui, tout en confiant le monopole d'émission à la Banque d'Angleterre, lui fixait des limites trop rigides en matière de pilotage du taux d'escompte, limitant ainsi sa capacité d'action en cas de crise financière. Thiers faisait remarquer la supériorité des règles de fonctionnement de la Banque de France sur ce point. La Banque de France sera d'ailleurs le modèle de Warburg pour la création de la Fed.

[18] : L'obstination à mettre en œuvre ces réformes (qui ajoutent de la viscosité réglementaire inutile dans des secteurs économiques clés et dont les fondements intellectuels ont été largement balayés par la crise financière) est très révélatrice d'une tendance néo-conservatrice autoritaire des démocraties européennes. On remarquera à cet égard que les banques et les compagnies d'assurance américaines ne se sont pas imposé ces contraintes.

[19] : Il est étrange de qualifier d' "Union bancaire" un dispositif qui consacre la fragmentation financière de la zone euro. La novlangue administrative contemporaine est gonflée de ces antiphrases.

[20] : La complexité de ce mécanisme rend sa mise en œuvre effective très incertaine. En outre, les pouvoirs discrétionnaires dont dispose l'autorité de "régulation" bancaire devraient exiger les plus sérieuses garanties. Il est étrange que l'Europe laisse se développer en son sein un organisme qui cumule ainsi des pouvoirs de réglementation, d'enquête et de sanction, sans aucun contrepoids.

[21] : Ainsi, en France, les principaux investisseurs institutionnels se sont entièrement retirés des marchés de la dette des pays d'Europe du Sud. Le reflux des capitaux a également concerné toute l'Europe du Nord. Les réglementations "prudentielles" (Bâle III, Solvabilité 2, règlement financier ARRCO-AGIRC en France) ont encouragé ce mouvement, en donnant une valeur normative aux indications des agences de notation.

[22] : Sur ce point, voir l'article de T. Chopin et de JF Jamet, L'Europe face à la crise : quels scénarios ?, Questions d'Europe n°219, Fondation Robert Schuman, novembre 2011.

[23] : Ainsi, la baisse de l'euro par rapport au dollar avantage essentiellement les économies qui commercent avec des pays situés en dehors de la zone euro et donc principalement l'Allemagne et ses sous-traitants (Pologne, Slovaquie, etc.).

[24] : Les politiques dites de "forward guidance" consistant pour les banques centrales à s'engager sur la trajectoire future du taux directeur ont renforcé le caractère autoréférentiel du système financier.

[25] : Fault Lines, How Hidden Fractures Still Threaten the World Economy. 2010. La note de R. Rajan sur les effets du QE sur les économies émergentes est disponible sur le site de la Banque des règlements internationaux.

[26] : Deleveraging, What Deleveraging ? 29 septembre 2014

[27] : S. Hanke, ancien membre du Comité économique du président Reagan ; W. Williamson, économiste à la Fed de Saint Louis. Henri Lepage est le principal représentant de ce courant de pensée en France, ce paragraphe reprend son analyse.

[28] : Ces opérations se sont fortement développées à partir des années 2000 avec les technologies de l'information, l'accumulation de considérables excédents commerciaux par la Chine, la faiblesse des taux d'intérêt et la raréfaction de l'offre de bons du Trésor américains consécutive aux politiques de réduction du déficit public menées par l'administration Clinton.

[29] : H. Lepage, Sortie de crise : quel scénario ? Politique Internationale, n°139, printemps 2013,

[30] : Les chiffres de M3 ne sont plus fournis par les autorités américaines. Certains sites spécialisés (Nowandfuture, Shadowstats) recalculent cette donnée.

[31] : La hausse du taux de mortalité des "middle-age white americans" reflète ce désenchantement du rêve américain. Cf. Rising morbidity and mortality in midlife among white non-Hispanic Americans in the 21st century Anne Case et Angus Deaton, PNAS, septembre 2015.

[32] : "Le paramètre régulateur naturel de l'équilibre de la balance des paiements est essentiellement le taux de change. Vouloir réaliser l'équilibre de la balance des paiements par une action sur le niveau des prix ou sur le taux d'intérêt ne peut que créer des difficultés plus grandes que celles auxquelles on veut remédier." M. Allais, Caractéristiques comparées des systèmes de l'étalon-or, des changes à parités libres et de l'étalon de change-or, dans Les Fondements philosophiques des systèmes économiques, Mélanges de textes en l'honneur de J. Rueff, Payot Paris, 1967.

[33] : Dans ce sens H. Rodarie, Directeur général délégué de SMABTP, a présenté dans différents articles le modèle "cybernétique" sur lequel repose la réglementation financière, qui conduit selon lui à un risque de "mise en résonnance" des acteurs financiers.

[34] : Les effets déstabilisateurs de l'incursion de la Chine dans l'économie mondiale sont assez comparables à ceux du développement des Etats-Unis à la fin du XIXème siècle, qui avaient entrainé la mise en œuvre de politiques protectionnistes dans toute l'Europe et un repli sur soi des économies nationales. Sur ce point, cf. le bon livre de M. Prasad, The Land of Too Much: American Abundance and the Paradox of Poverty, Harvard University Press, 2012.

[35] : La "Finance" n'est donc pas la responsable de la crise financière. La collusion entre les agences de notations et les banques, la garantie implicite donnée par la Fed aux opérateurs de marché, la situation d'irresponsabilité politique dans laquelle se sont placés beaucoup de responsables d'institutions en s'abritant derrière les "benchmarks" et les avis des consultants, ont contribué ensemble à la création de la bulle.

[36] : Le dollar, on l'oublie trop souvent, est aussi bien une charge qu'un "privilège exorbitant" pour les Etats-Unis. La Fed ne peut se désintéresser de l'impact de la sortie de ses politiques de stimulation monétaire sur les autres parties du monde. En ce sens, le dollar est bien la seule monnaie de réserve mondiale.

[37] : Bodin, Law, Cantillon, etc.

[38] : La révolution industrielle britannique a été financée par l'or du Brésil, qui revenait en grande partie au commerce anglais, du fait de ses liens privilégiés avec le Portugal. La découverte des mines d'or du Transvaal à la fin du XIXème siècle a eu des effets comparables après de longues années de stagnation des économies européennes.

[39] : Cette idée a été formulée par X. Strauss, économiste, lors d'une conversation avec l'auteur.

Directeur de la publication : Pascale Joannin

Sur le même thème

Pour aller plus loin

Liberté, sécurité, justice

Jean Mafart

—

14 avril 2025

Asie et Indopacifique

Pierrick Bouffaron

—

7 avril 2025

Démocratie et citoyenneté

Radovan Gura

—

24 mars 2025

Stratégie, sécurité et défense

Stéphane Beemelmans

—

17 mars 2025

La Lettre

Schuman

L'actualité européenne de la semaine

Unique en son genre, avec ses 200 000 abonnées et ses éditions en 6 langues (français, anglais, allemand, espagnol, polonais et ukrainien), elle apporte jusqu'à vous, depuis 15 ans, un condensé de l'actualité européenne, plus nécessaire aujourd'hui que jamais

Versions :