Union économique et monétaire

Jean-François Jamet

-

Versions disponibles :

FR

Jean-François Jamet

La BCE a rempli l'objectif prioritaire de stabilité des prix que lui ont confié les Etats membres et elle a contribué à la stabilisation de l'activité économique en menant une politique contracyclique depuis sa création en 1999.

La politique monétaire de la zone euro est confiée à la Banque Centrale européenne depuis le 1er janvier 1999, date de l'introduction de l'euro comme monnaie unique [2] dans les pays participants (Allemagne, Autriche, Belgique, Espagne, Finlande, France, Irlande, Italie, Luxembourg, Pays-Bas, Portugal depuis 1999 ; Grèce depuis 2001 ; Slovénie depuis le 1er janvier 2007). La zone euro compte à ce jour 312,7 millions d'habitants et représente 22% du PIB mondial, derrière les Etats-Unis (28%).

Pourquoi une politique monétaire commune ?

Il n'est pas inutile de rappeler ici les avantages de l'Union économique et monétaire pour les pays qui la composent :

• Elle a permis de favoriser le développement du marché intérieur en facilitant les échanges, les comparaisons de prix et en supprimant les coûts liés aux opérations de change et au risque de change (le risque de dévaluation compétitive disparaît).

• Elle a contribué à une intégration plus grande des marchés de capitaux, ce qui élargit la palette des instruments financiers disponibles pour l'épargne ou l'investissement et facilite ainsi le financement de l'activité.

• Elle limite l'exposition des économies européennes à l'inflation importée dans la mesure où les échanges de biens et de service avec l'extérieur représentent une partie plus faible de son PIB : les prix des biens importés ont un impact limité sur les prix intérieurs.

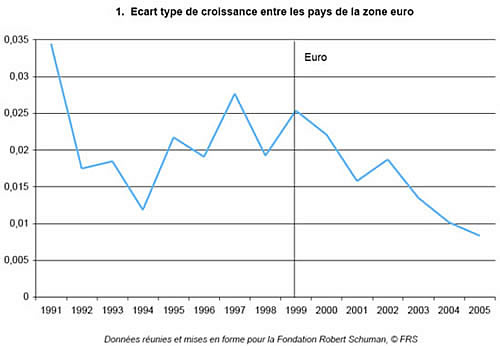

Au moment du débat sur l'adoption d'une monnaie et d'une politique monétaire commune, certains économistes s'étaient inquiétés du risque qu'elle ne soit pas adaptée dans un contexte de divergence économique entre les pays membres et, plus particulièrement, en cas de chocs asymétriques [3]. C'est pourquoi la participation à l'Union économique et monétaire a été conditionnée à des règles de convergence économique concernant la stabilité des prix et du taux de change, le niveau des taux d'intérêt et l'état des finances publiques [4]. En outre, les performances économiques des pays membres de la zone euro ont eu tendance à se rapprocher depuis la création de l'euro : l'écart type de croissance des pays de la zone euro a été divisé par trois entre 1999 et 2005 (graphique 1). La politique monétaire de la BCE s'applique donc à un ensemble économique relativement homogène, ce qui facilite ses décisions et garantit une plus grande efficacité.

Missions, objectifs et instruments de la Banque centrale européenne

La Banque centrale européenne est chargée de la mise en œuvre de la politique monétaire, de la conduite des opérations de change, de la gestion des réserves officielles des pays membres de la zone euro et de la promotion du bon fonctionnement des systèmes de paiement (fonction de surveillance financière). Son objectif prioritaire, fixé par le traité sur l'Union européenne (article 105), est de préserver la stabilité des prix dans la zone euro. Celle-ci a été définie par le Conseil des gouverneurs comme une inflation annuelle inférieure à 2% mais suffisamment proche de ce seuil pour éviter tout risque de déflation. La BCE s'est, en outre, vue fixer comme objectif secondaire, subordonné à la réalisation de l'objectif de stabilité des prix, de "promouvoir le progrès économique et social, ainsi qu'un niveau d'emploi élevé, et de parvenir à un développement équilibré et durable" (article 2). Enfin, compte tenu de sa mission de conduire les opérations de change, elle est supposée appliquer la politique de change définie par les Etats membres (article 4). Cependant, la politique de change n'a pas jusqu'à présent fait l'objet de décision du Conseil, ce qui laisse la BCE libre d'utiliser les opérations de change en vue de réaliser ses objectifs de stabilité des prix et de progrès économique.

D'après les missions qui lui ont été fixées, la BCE doit donc accorder la priorité à la stabilité des prix sur la promotion de la croissance et de l'emploi, bien que celle-ci ne soit pas absente de ses préoccupations. De fait, les études économiques menées sur le sujet ont montré que la BCE poursuivait simultanément ces deux objectifs et non pas uniquement la stabilité des prix.

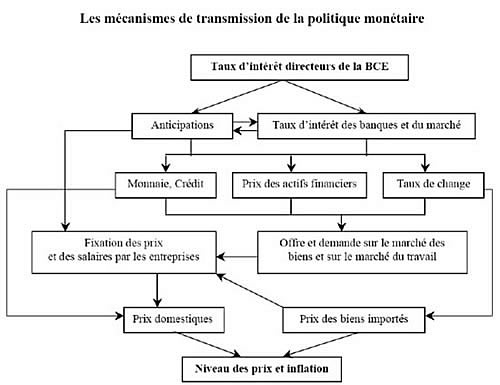

Pour atteindre les objectifs qui lui ont été assignés, l'instrument principal de la BCE est le pilotage des taux d'intérêt à court terme. Ceux-ci ont un impact sur les taux d'intérêt des banques et du marché et, par là, sur la facilité d'obtention de crédits, sur le prix des actifs financiers, sur les taux de change, puis par ricochet sur les conditions d'offre et de demande sur les marchés des biens, le marché du travail, les marchés financiers et le marché des changes. Ce mécanisme de transmission conduit à une modification du niveau des prix des biens domestiques et des biens importés et, ainsi, du rythme de l'inflation. D'une façon générale, on peut résumer en disant qu'une augmentation des taux contribue à ralentir l'inflation mais contraint l'activité, alors qu'une baisse des taux à tendance à favoriser l'investissement et à ralentir l'inflation [5]. Le mécanisme de transmission de la politique monétaire est décrit dans le schéma suivant :

Dans la conduite de la politique monétaire, la BCE doit être attentive à l'ensemble des variables que l'on vient d'évoquer dans la mesure où chacune est susceptible d'influencer le rythme de l'inflation et le niveau de l'activité. Ceci rend singulièrement complexes ses décisions. En outre, les mécanismes de transmission entre l'instrument de la politique monétaire et ses objectifs finaux expliquent qu'il existe des délais importants entre la décision de modifier les taux d'intérêts directeurs de la Banque centrale et le moment où cette décision produit ses effets. La politique monétaire est, en outre, compliquée par le fait que les agents anticipent l'effet de la politique monétaire sur le niveau des prix. Une décision de politique monétaire modifie ainsi immédiatement les anticipations d'inflation qui ont un effet endogène sur l'évolution des prix. C'est la raison de l'importance de la communication et de la crédibilité d'une banque centrale auprès des acteurs économiques.

Les études économiques ont montré également l'importance de l'indépendance d'une banque centrale dans la mise en œuvre de la politique monétaire et des objectifs généraux qui lui ont été fixés. Il importe, en effet, que l'action de la Banque centrale présente de la stabilité (de façon à garantir la stabilité des prix) et qu'elle ne puisse pas être utilisée pour stimuler temporairement l'activité dans un but politique sans considération aucune pour les effets de ce stimulus sur les prix et l'activité à plus long terme.

La politique monétaire de la Banque centrale européenne depuis 1999 : l'action de la BCE et ses résultats

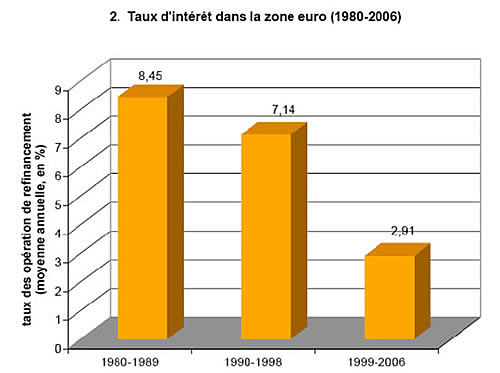

Le graphique 2 montre que les taux d'intérêt nominaux à court terme dans la zone euro n'ont jamais été aussi bas que depuis l'entrée en vigueur de l'euro. Entre 1999 et 2006, le taux des opérations de refinancement, principal taux directeur de la zone euro, a été de seulement 2,9% en moyenne annuelle, soit un niveau près de trois fois inférieur à celui des années 1980.

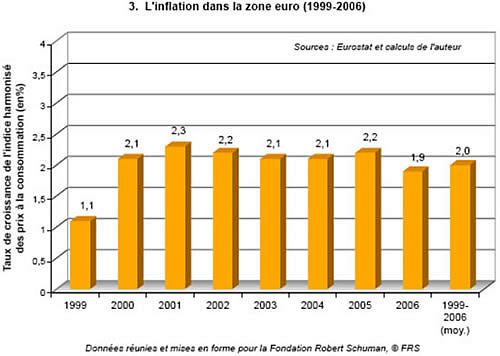

L'inflation est restée à des niveaux très proches de l'objectif de 2% entre 1999 et 2006 (graphique 3). L'objectif prioritaire de la BCE a donc été rempli depuis sa création. Ces résultats sont à comparer à l'inflation qu'ont connue de nombreux pays de la zone euro auparavant. Si l'Allemagne conservait le rythme d'inflation sous contrôle (2,8% en moyenne dans les années 1980 et 2,3% entre 1990 et 1998), c'était loin d'être le cas de pays comme la Grèce (18,9 et 11,1%), l'Italie (10,3 et 4,1%), l'Espagne (9,7 et 4%) ou encore la France (6,8% dans les années 1980).

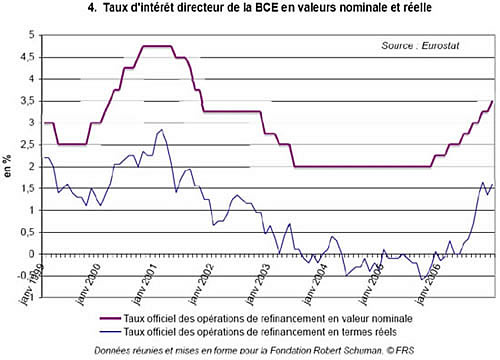

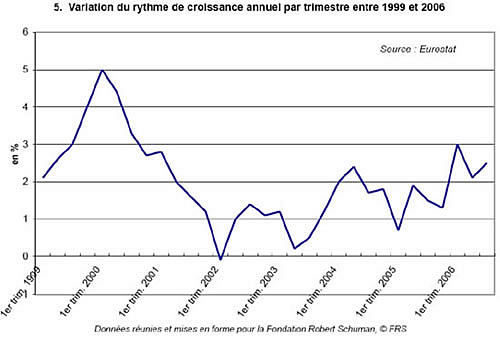

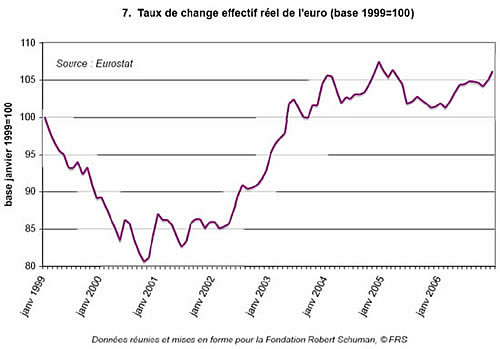

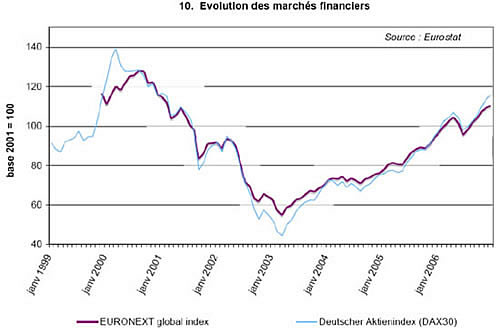

Depuis sa création, la BCE a fait varier ses taux d'intérêt de façon contracyclique (graphiques 4 et 5) : en période d'expansion (1999-2000 et 2006), elle a relevé ses taux d'intérêt, tandis qu'en période de ralentissement (2001-2005), elle a baissé ses taux, puis les a maintenus à un niveau très bas. De fin 2003 à début 2006, le taux d'intérêt réel des opérations de refinancement a même été négatif. De ce point de vue, la politique monétaire de la zone euro a joué son rôle de stabilisation de l'activité, contrairement aux politiques budgétaires nationales qui ont été expansionnistes en période de fort dynamisme économique (2000) et neutres en période de contraction de l'activité. On peut certes juger que la BCE a légèrement manqué de réactivité au moment du retournement de conjoncture en 2000-2001, mais elle était contrainte à l'époque par le souci de soutenir le cours de l'euro (au plus bas à l'époque, cf. graphique 7) et de calmer l'expansion des marchés financiers (au plus haut en 2000, cf. graphique 10).

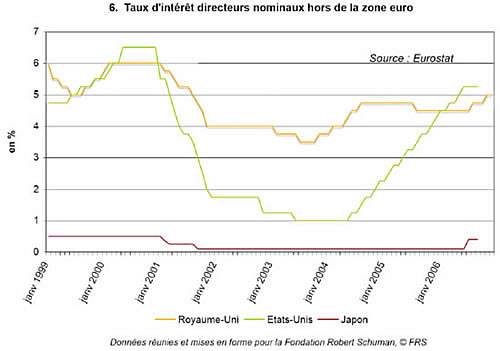

Les taux d'intérêt de la Réserve fédérale américaine ont suivi une évolution comparable à ceux de la BCE (graphique 6), avec une variance plus forte due à l'amplitude plus importante du cycle économique américain : la croissance y était plus rapide en 1999-2000 et le ralentissement a été plus brutal. Dans un contexte de croissance plus stable, les taux d'intérêt ont connu une évolution plus modérée au Royaume-Uni tout en suivant une orientation comparable. Le Japon présente une exception notable avec une politique de taux d'intérêt très accommodante dans un contexte de risque déflationniste et de fragilité du système bancaire japonais.

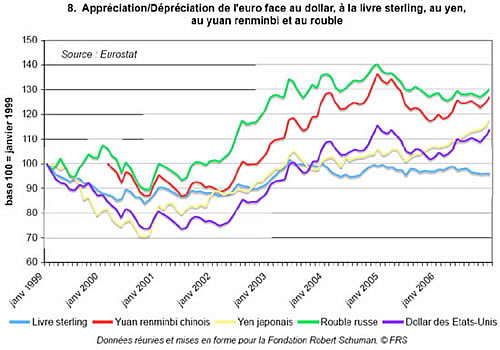

L'un des points qui est le plus sujet à controverse est le cours de l'euro. De fait, le taux de change de l'euro a connu des variations très importantes depuis 1999, comme le montrent les graphiques 7 et 8. Le graphique 7 présente le taux de change effectif réel de l'euro vis-à-vis des monnaies de ses principaux partenaires commerciaux [6] : l'euro s'est déprécié de près de 20% entre janvier 1999 et octobre 2000 avant de s'apprécier de 33% entre octobre 2000 et décembre 2004. L'euro s'est ensuite stabilisé, même s'il s'est, de nouveau, apprécié au cours de l'année 2006 (+ 4%).

Entre 1999 et 2001, l'euro s'est d'abord déprécié, perdant 30% de sa valeur face au dollar et au yen et plus de 10% face à la monnaie chinoise (le yuan), à la livre sterling et au rouble (graphique 8). À partir de la mi-2001 et jusqu'à la fin 2004, l'euro s'est, au contraire, fortement apprécié face au dollar (+57%) mais aussi au yuan (+53%), au yen (+33%), au rouble et, dans une moindre mesure, à la livre sterling. L'euro s'est depuis relativement stabilisé, mais reste à des niveaux plus élevés qu'au moment de son lancement en 1999 face aux monnaies russe, chinoise, japonaise et américaine.

Le taux de change de la zone euro a montré une forte instabilité et on en a parfois fait le reproche à la BCE (à la fois en 2000 lorsque l'euro était au plus bas et maintenant après son appréciation au cours des dernières années). Il convient, cependant, de noter que la politique de change peut faire l'objet d'une décision du Conseil, qui n'a pas pris ses responsabilités en la matière et que l'évolution du taux de change ne dépend pas uniquement de la politique monétaire de la BCE : elle procède également de faits économiques sur lesquels celle-ci n'a pas prise directe, par exemple le très haut niveau du déficit commercial américain et la politique d'indexation sur le dollar de la Banque centrale chinoise.

Pourquoi la BCE continue-t-elle à augmenter ses taux ?

Même lorsqu'ils ne contestent pas les objectifs de la BCE, certains observateurs ont jugé que la politique monétaire européenne était trop restrictive. Devant une inflation qui apparaît maîtrisée et une situation économique qui s'est, certes, améliorée, mais qui n'a pas atteint un rythme de croissance excessivement élevé, ce serait prendre un risque inconsidéré de casser la reprise encore récente que de poursuivre la hausse des taux d'intérêt, d'autant qu'elle favorise l'appréciation de l'euro. En fait, la BCE a de bonnes raisons de considérer que les taux sont encore relativement accommodants. La Banque centrale européenne est amenée à surveiller de près certains canaux de transmission de sa politique en vue de répondre à son objectif de stabilité des prix. Actuellement, trois variables laissent penser qu'il existe des tensions à la hausse des prix : la quantité de liquidités dans l'économie, le niveau de valorisation des actifs financiers et l'évolution des prix de l'immobilier.

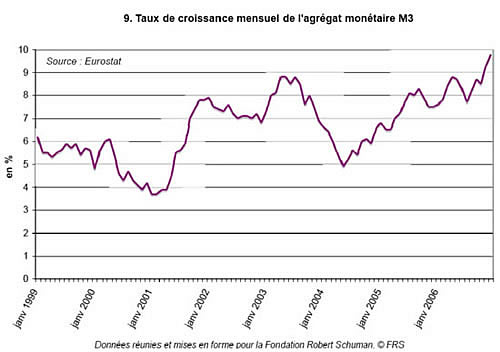

Dans l'évaluation des risques d'inflation, la BCE est attentive à la croissance de l'agrégat M3 qui comprend la monnaie au sens strict (moyens de paiement et dépôts à vue), ainsi que les actifs financiers immédiatement transformables en moyens de paiement (on dit qu'ils sont "liquides"). Or, le taux de croissance de cet agrégat est au plus haut depuis la création de la Banque centrale européenne (graphique 9) : ceci laisse penser, après plusieurs années de progression rapide, que la monnaie et le crédit sont relativement abondants dans la zone euro. On peut, du reste, noter que le taux d'épargne nette a baissé continûment depuis 1999, passant de 8,1% à 6,9% à l'heure actuelle.

Par ailleurs, les marchés financiers sont au plus haut depuis le début de l'année 2003 : après la sévère correction commencée en 2000, l'indice boursier allemand (DAX30) et Euronext ont progressé à un rythme extrêmement rapide à partir de 2003 (graphique 10). Cette accélération a été favorisée par le niveau faible des taux d'intérêt dans la zone euro.

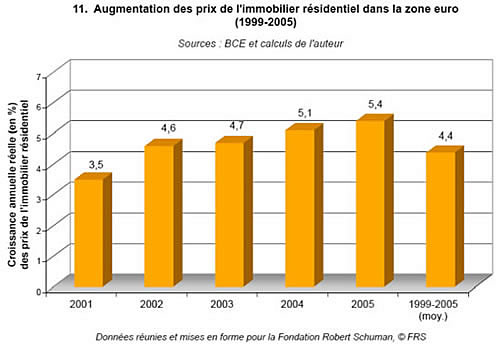

Enfin, un troisième élément conduit la BCE à rester prudente : les prix de l'immobilier résidentiels ont crû à un rythme très élevé dans la zone euro depuis 1999 (+ 4,4 % en termes réels en moyenne annuelle) et cette expansion du prix d'achat des appartements et des maisons a eu tendance à s'accélérer, favorisée par le bas niveau des taux d'intérêt qui limitait le coût d'accès au crédit immobilier (graphique 11).

Pour juger de la performance de la politique monétaire de la BCE, on peut donc s'appuyer sur les remarques suivantes :

• la BCE a rempli jusqu'à présent l'objectif prioritaire qui lui a été fixé par les Etats membres, c'est-à-dire la stabilité des prix, tout en maintenant ses taux directeurs à un niveau historiquement bas. Son action actuelle continue d'être guidée par cette préoccupation dans un contexte de liquidités relativement abondantes et de croissance rapide des prix des actifs financiers et des prix de l'immobilier.

• en matière de croissance et d'emploi, la BCE a mené une politique contracyclique qui a contribué à stabiliser l'activité dans la zone euro, alors que les politiques budgétaires nationales des Etats membres ne remplissent pas correctement cette mission. Depuis la création de la BCE, le nombre d'emplois dans la zone euro s'est accru de 14 millions (soit une augmentation de 11,6%) et le taux d'emploi [7] est passé de 59,7 à 64,5%.

• concernant le taux de change, l'euro a connu une grande instabilité entre 1999 et fin 2004, préjudiciable pour l'activité et les anticipations des acteurs économiques. Cependant, cette situation vient, d'une part, de déséquilibres économiques internationaux qui ne dépendent pas de la politique de la BCE et, d'autre part, de l'absence de définition d'objectifs en matière de change par le Conseil des ministres de l'économie de la zone euro.

Compte tenu de ces éléments, il paraît difficile d'imputer à la BCE le faible niveau de la croissance moyenne dans la zone euro et la stagnation du pouvoir d'achat des ménages [8] qui l'a accompagné depuis 2001. Ces performances dépendent aussi de la capacité des Etats membres à accélérer le rythme de croissance de leur productivité, ce qui suppose une adaptation de leurs politiques structurelles [9].

Cette note a été préparée et rédigée par Jean-François Jamet, ancien élève de l'Ecole Normale Supérieure (Ulm) et de l'Université Harvard.

[1] On se reportera utilement sur ce point à l'étude précédente : « Le pouvoir d'achat des ménages dans la zone euro », Questions d'Europe : l'économie européenne en chiffres, n°50, date.

[2] Les billets et les pièces en euro ont cours légal depuis le 1er janvier 2002

[3] Un choc asymétrique est un choc économique qui touche différemment un ensemble de pays. Par exemple, la réunification est un choc asymétrique en ce qu'elle a touché principalement l'économie allemande.

[4] Les critères de convergence ont été définis par le traité de Maastricht : - le taux d'inflation ne doit pas excéder de plus de 1,5% celui des trois pays membres ayant les plus faibles taux d'inflation ; - les taux d'intérêts nominaux à long terme ne doivent pas excéder de 2% celui des trois pays membres ayant le plus faible niveau d'inflation ; - le déficit budgétaire doit être inférieur à 3% du PIB ; - l'endettement public inférieur à 60% du PIB. Si ce n'est pas le cas, ce rapport doit avoir diminué suffisamment et s'approcher des 60 % à un rythme satisfaisant ; - il ne doit pas y avoir eu pas de dévaluation dans les deux années précédant l'intégration à l'Union monétaire.

[5] Il convient de noter que de très hauts niveaux d'inflation sont nuisibles à l'activité dans la mesure où ils déstabilisent les acteurs économiques en rendant plus difficiles les anticipations, en créant de l'incertitude et en décourageant ainsi l'épargne et l'investissement.

[6] Il s'agit du taux de change de l'euro vis-à-vis d'un panier de devises composés des monnaies des 23 principaux partenaires commerciaux de la zone euro en proportion de leur part dans le commerce extérieur de la zone euro. Ce taux de change effectif est dit réel car il est corrigé du différentiel d'inflation entre la zone euro et ses partenaires commerciaux.

[7] Le taux d'emploi est la part de la population âgée de 15 à 64 ans qui a un emploi.

[8] On se reportera utilement sur ce point à l'étude précédente : « Le pouvoir d'achat des ménages dans la zone euro », Questions d'Europe : l'économie européenne en chiffres, n°50, 15 janvier 2007.

[9] Ce point est abordé par Günter Verheugen dans un entretien accordé à la Fondation Robert Schuman : « La Stratégie de Lisbonne pour la croissance et l'emploi », Entretien d'Europe, n°12, 18 décembre 2006 et dans l'étude intitulée « Productivité, temps de travail et taux d'emploi dans l'Union européenne », Questions d'Europe : l'économie européenne en chiffres, n°45, 20 novembre 2006.

Directeur de la publication : Pascale Joannin

Pour aller plus loin

Asie et Indopacifique

Pierrick Bouffaron

—

7 avril 2025

Démocratie et citoyenneté

Radovan Gura

—

24 mars 2025

Stratégie, sécurité et défense

Stéphane Beemelmans

—

17 mars 2025

Ukraine Russie

Alain Fabre

—

10 mars 2025

La Lettre

Schuman

L'actualité européenne de la semaine

Unique en son genre, avec ses 200 000 abonnées et ses éditions en 6 langues (français, anglais, allemand, espagnol, polonais et ukrainien), elle apporte jusqu'à vous, depuis 15 ans, un condensé de l'actualité européenne, plus nécessaire aujourd'hui que jamais

Versions :