Union économique et monétaire

Amélie Verdier,

Antoine Brachet

-

Versions disponibles :

FR

Amélie Verdier

Antoine Brachet

À qui profite la concurrence fiscale ? Un récent rapport "met les pieds dans le plat" : intitulé "Le beurre et l'argent du beurre" [1], il considère que les sociétés européennes sont les grandes gagnantes du "jeu de massacre" fiscal actuellement à l'œuvre, en bénéficiant à la fois d'infrastructures publiques développées et d'allègements fiscaux généreux. S'il est permis d'être plus mesuré dans l'appréhension des phénomènes fiscaux, le constat de base ne peut être contesté : le taux nominal moyen de l'impôt sur les sociétés a chuté de 45 à 30% en vingt ans dans les pays développés, suite au développement de la concurrence fiscale [2].

Notion polémique (on parle de "dumping fiscal"), la concurrence fiscale peut se définir comme la compétition non coopérative entre une pluralité d'acteurs publics, cherchant à améliorer l'attractivité de leur territoire pour les acteurs économiques [3] par une fiscalité avantageuse, dont le produit doit néanmoins leur permettre de financer leurs politiques. Ainsi la concurrence fiscale a-t-elle un effet dépressif sur le niveau de la fiscalité – mais pas nécessairement sur son produit.

Qu'en est-il dans le contexte européen ?

La situation est quelque peu paradoxale : le chantier fiscal est depuis les débuts de la construction européenne à la fois un chantier en vogue – l'idée d'un impôt européen, qui pourrait constituer un premier pas vers la convergence fiscale, est régulièrement examinée – et un chantier presque dépourvu de réalisations et se limitant à une coordination lâche, du moins sur la fiscalité directe. Quant à l'harmonisation de la fiscalité indirecte, plus avancée, elle semble désormais contestée : les débats ont fait rage l'hiver dernier sur les taux réduits de TVA, plusieurs États membres, dont la France, réclamant le droit d'élargir à la restauration la liste des activités soumises à des taux réduits de TVA. Dans le même temps, les travaux du groupe chargé d'étudier l'harmonisation visant une assiette commune consolidée pour l'imposition des sociétés (ACCIS) progressent [4].

Les prises de positions sur la fiscalité sont variables au sein même de la Commission : alors que le commissaire chargé de la fiscalité et de l'Union douanière, László Kovács, défend le projet ACCIS, le commissaire chargé du marché intérieur et des services, Charly McGreevy, se fait le chantre d'une "saine concurrence" entre États, qui passerait par la pleine concurrence fiscale.

Entre la concurrence fiscale, subie plutôt que choisie, et la convergence fiscale, intimement liée à un fédéralisme européen pour l'heure utopique, les États membres de l'Union européenne ne semblent pas toujours savoir où placer le curseur. Sous des dehors techniques, les questions fiscales mettent en effet en jeu des choix de développement, économique mais également social, à travers le niveau et la répartition de la charge fiscale.

I- Convergence ou concurrence fiscale ? L'histoire du lièvre et de la tortue

Depuis les débuts de la construction européenne, convergence et concurrence fiscales ont progressé en parallèle, mais pas au même rythme.

Historiquement les questions fiscales ne sont abordées que sous le prisme du marché intérieur

L'article 90 du traité prémunit ainsi les entreprises contre des impositions de produits discriminatoires selon le pays d'origine et interdit la fiscalité visant à protéger directement ou indirectement les productions nationales.

De manière plus positive, l'article 93 prévoit l'adoption de dispositions touchant à l'harmonisation des législations des Etats membres en matière de fiscalité indirecte (TVA, droits d'accise notamment), mais "dans la mesure où cette harmonisation est nécessaire pour assurer l'établissement et le fonctionnement du marché intérieur". L'article 94 prévoit la possibilité de directives pour le rapprochement des législations qui ont une incidence directe sur le marché commun, ce qui ouvre la possibilité de coordination fiscale sur les impôts directs.

Dans ce contexte, l'action de l'UE n'a pas été uniforme :

1. Un rapprochement significatif des fiscalités indirectes

En matière de fiscalité indirecte, la chronique des progrès sur la voie de l'harmonisation fiscale, plus que de la convergence, est parallèle à celle du marché intérieur, avec pour jalons l'adoption de la première directive TVA en 1967 puis celle de la 6ème directive TVA en 1977, régulièrement amendée depuis. Le but de cette politique est de limiter les atteintes à la libre circulation des marchandises et à la libre prestation des services. L'assiette de taxation est entièrement harmonisée et les taux sont encadrés, mais ces derniers demeurent cependant bien distincts entre les États membres, au sein de fourchettes plutôt larges : les enjeux se concentrent sur la liste des biens et services soumis à taux réduits et super-réduits [5]. Plus récemment, des voix se sont élevées pour critiquer le champ d'extension de la directive, qui couvre des secteurs a priori "immobiles" donc non concernés par la libre circulation des marchandises et des services, comme les travaux à domicile ou la restauration. Cette lecture, qui s'explique par la volonté de fixer librement (à la baisse) le niveau de TVA dans certains secteurs, n'envisage la coordination européenne que sous l'angle de l'encadrement de la concurrence entre les territoires et non comme un rapprochement effectif des fiscalités.

2. De timides avancées sur la fiscalité directe, essentiellement sur la fiscalité des entreprises

Pendant la période de construction du marché intérieur, la fiscalité directe n'apparaît pas comme une question européenne. Quelques tentatives d'harmonisation ont échoué ou n'ont eu que peu de portée concrète dans les années 1970 et 1980 [6].

Il faut donc attendre 1990, année marquée par les premières directives sur les entreprises et leurs filiales [7] et sur les fusions [8], pour que des progrès significatifs aient lieu en matière de coordination de la fiscalité directe.

Cette politique est prolongée par l'adoption par le Conseil européen, le 1er décembre 1997, du "paquet fiscal" qui vise à dynamiser la coordination fiscale avec notamment :

• l'adoption d'un code de bonne conduite pour limiter la concurrence fiscale dommageable ; à noter que lors de l'adoption de ce code, le Conseil a reconnu qu'une concurrence "loyale" pouvait avoir des effets bénéfiques ;

• des mesures assurant un niveau minimum effectif d'imposition des revenus de l'épargne [9].

Ces mesures ne sont pas sans impact : à ce jour, le code de bonne conduite a permis d'identifier 96 régimes dommageables dont 93 ont été réformés ou supprimés depuis 1998 et la législation sur la fiscalité de l'épargne a fini par être adoptée. Elles ne sont cependant pas différentes par nature des actions menées dans le cadre de l'OCDE et on se limite à un accompagnement du marché intérieur avec une coordination minimale ; le statut de la société européenne ne contient aucune disposition fiscale, par exemple.

L'approche récente se veut pragmatique et cherche à réguler la concurrence fiscale sans harmonisation réelle des systèmes fiscaux...

Une communication du 23 mai 2001 [10], qui constitue toujours la base de sa stratégie fiscale, exprime l'approche pragmatique de la Commission. Il s'agit en substance de rappeler le soutien inconditionnel de l'Europe au principe de subsidiarité en matière fiscale : l'harmonisation globale des systèmes fiscaux [11] n'est pas jugée nécessaire, les États Membres sont donc libres de choisir le système fiscal le plus adapté à leurs choix économiques et sociaux, pour autant qu'ils respectent la législation communautaire.

Les objectifs communautaires doivent être de :

• Favoriser le bon fonctionnement du marché unique en supprimant dans la mesure du possible les entraves fiscales, notamment en matière de fiscalité indirecte (TVA)...

• ...tout en assurant la stabilité des recettes fiscales à l'échelle nationale...

• ...dans le respect de l'objectif prioritaire de promotion de l'emploi : allègement de la fiscalité du travail, recherche d'une répartition optimum de la charge fiscale (augmentation de la fiscalité indirecte, écotaxes), afin que celle-ci ne se fasse pas au détriment des assiettes les moins mobiles (salariés / consommateurs).

Ces objectifs tactiques sont la déclinaison logique de la mission générale que s'est donnée l'UE lors du Conseil européen de Lisbonne en mars 2000 : "faire de l'Union l'économie de la connaissance la plus compétitive et la plus dynamique du monde d'ici 2010". Simultanément, la Commission met l'accent sur les disparités fiscales au sein de l'UE, témoignant d'un regain d'ambition en matière de fiscalité directe. Elle propose ainsi :

• de manière ciblée, l'extension des directives sur les dividendes et fusions et sur la compensation frontalière des pertes ;

• une réforme de fond : si la responsabilité de l'harmonisation éventuelle des taux d'IS est laissée aux États membres, l'UE propose une harmonisation communautaire de l'assiette fiscale (projet ACCIS).

La première pierre de l'harmonisation en matière de fiscalité directe des entreprises est posée.

Mais fondamentalement, l'approche n'a pas changé : si le projet ACCIS est rattaché à la stratégie de Lisbonne, c'est parce qu'il permettrait de "réduire les coûts de conformité pour les entreprises opérant sur le marché intérieur, (...) éviter [...] bien des situations de double imposition et couper[...] court à de nombreuses situations discriminatoires et restrictions". En second lieu, une telle harmonisation permettrait de réduire "les incohérences entre les systèmes nationaux" et de favoriser une concurrence loyale [12]. La Commission n'entend pas "élargir les travaux actuels sur l'assiette à la question du taux". Oui à la lutte contre la concurrence fiscale dommageable, oui au rapprochement des assiettes fiscales, mais sans rapprocher de manière coordonnée les niveaux de fiscalité.

Or cette approche se traduit de facto par une victoire de la concurrence fiscale.

...et la concurrence fiscale fait des progrès semble-t-il inexorables

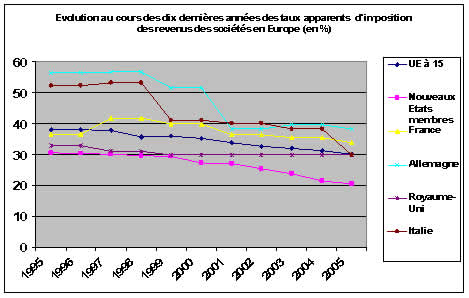

La concurrence fiscale est de fait "en plein essor" entre les États membres, selon l'expression de MM. Saint-Etienne et le Cacheux, même s'ils cherchent à l'encadrer. Le principal vecteur de cette concurrence est l'impôt sur les sociétés et, dans une moindre mesure, l'imposition de l'épargne [13]. Ainsi depuis 15 ans, le taux nominal moyen de l'impôt sur les sociétés a baissé de 8 points dans l'Union européenne. Avec l'élargissement, cette baisse atteint 10 points, comme le montre le tableau suivant [14] :

Il en résulte ainsi une double évolution du taux apparent d'imposition des revenus des sociétés en Europe depuis 1995 :

• une baisse progressive, puisque le taux moyen est passé de 38 à 30,1% sur le périmètre UE15. Le taux maximum d'imposition est passé de 56,6% à 38,6%.

• un rapprochement, puisque le différentiel de taux d'imposition est passé de 23,6 à 8,3 points.

Cette analyse est partielle, dans la mesure où elle repose sur les taux nominaux et non sur les niveaux effectifs d'imposition supportés par les entreprises. L'analyse des taux d'imposition implicites [15] et des taux effectifs d'imposition [16] permet de nuancer ces résultats et d'amoindrir les écarts [17], mais elle ne les modifie pas fondamentalement.

En définitive, sur la période récente, le système fiscal européen, indépendamment de toute évolution institutionnelle, a évolué vers une certaine harmonisation des niveaux de fiscalité par la concurrence fiscale, l'harmonisation s'effectuant à la baisse.

La tendance baissière se confirme avec l'annonce récente du ministre des finances allemand, Peer Steinbrück, qui souhaite ramener le taux de l'IS à 30% au 1er janvier 2008 et 25% en 2009, contre 38,6% actuellement.

II- La concurrence fiscale est-elle un danger pour l'Europe ?

Une spirale à la concurrence ?

Les conditions semblent réunies pour accentuer le mouvement de concurrence fiscale observé.

Tout d'abord, il n'existe pas de volonté politique affirmée pour une politique d'harmonisation fiscale. La fiscalité est le principal outil de politique économique demeurant aux États membres, avec une politique monétaire commune et une politique budgétaire très fortement encadrée par le pacte de stabilité et de croissance, mais surtout par les contraintes liées à la situation des finances publiques.

Les Parlements nationaux sont d'ailleurs très attachés au maintien d'un pouvoir fiscal national, historiquement au cœur de l'exercice de la souveraineté.

Jamais affirmée comme telle, la poursuite "téléologique" de la convergence fiscale sur le modèle de l'union "toujours plus étroite" entre les membres de la Communauté européenne est absente des débats.

Comme l'unanimité demeure la règle en vertu des articles 93 et 94 du traité, tout progrès sur l'harmonisation de la fiscalité est suspendu à l'atteinte d'un accord unanime des États membres. La Commission n'a pas été suivie dans le projet de traité constitutionnel puisque celui-ci prévoit le maintien de la règle de l'unanimité en matière fiscale, suite à l'opposition farouche de certains États membres [18].

Or, la concrétisation du marché intérieur, les harmonisations a minima conduisant à un rapprochement des assiettes et le passage à l'euro induisent une transparence accrue sur les prix et les conditions de taxation, accentuant la pression à la baisse sur la fiscalité des facteurs mobiles de production et notamment les entreprises : le phénomène tend à devenir auto-entretenu.

Le seul régulateur européen exerçant un rôle actif sur la fiscalité directe est la Cour de justice des Communautés européennes (CJCE) : nombre de législations nationales lui sont soumises et elle s'estime compétente pour s'assurer que les États membres exercent leurs compétences "dans le respect du droit communautaire".

Qu'y a-t-il à craindre de la concurrence fiscale ?

Pouvons-nous imaginer une Union européenne au sein de laquelle la concurrence fiscale serait généralisée et encore plus accentuée?

Un peu de "politique fiction" permet de tracer les contours d'un tel scénario : en l'absence de toute action coordonnée au niveau européen, les États continueraient à élaborer des stratégies prédatrices de concurrence fiscale.

Plusieurs types d'effet peuvent être imaginés:

• Le premier, déjà signalé, est la pression à la baisse sur les taux d'imposition, notamment celle pesant sur les facteurs mobiles ;

Une éventuelle harmonisation de l'assiette d'imposition pour les sociétés peut d'ailleurs accroître la concurrence, en permettant de révéler les taux faibles sur une assiette directement comparable.

A titre d'exemple, le développement de flat rate taxes [19]dans de nombreux pays d'Europe centrale et orientale qui a pour objectif avoué d'attirer les facteurs mobiles de production, a abouti à fixer toujours plus bas le taux apparent de cette taxe : la plupart sont passés en dessous de 20% (la Pologne envisage un taux de 15%) et l'Estonie, pionnière de cette politique, souhaite passer de 26% à 20%.

• Le développement de mesures visant à attirer la base fiscale, indépendamment de la localisation géographique effective de l'activité ;

Ce type de pratiques s'accompagnerait d'un respect de plus en plus faible de codes de bonne conduite, qui n'ont pas de valeur juridique contraignante ; les niches fiscales [20] continueraient à se développer.

• Corrélativement, une augmentation de la fiscalité des facteurs immobiles.

En premier lieu, une augmentation de la fiscalité des personnes. Mais il convient d'affiner l'analyse : en effet, une part des contribuables est d'ores et déjà mobile et choisit de s'établir dans des pays à la fiscalité avantageuse. Une augmentation uniforme de la fiscalité sur les revenus et le patrimoine accroîtrait cette mobilité et en définitive, la concurrence fiscale se traduirait par l'augmentation de la fiscalité la plus "incontournable", celle sur la consommation (c'est d'ailleurs ce qu'a prévu le gouvernement allemand, avec une augmentation de la TVA de 3 points, à 19%, en contrepartie de la réduction du taux d'IS).

La théorie économique [21] montre d'ailleurs que, en économie ouverte, la recherche d'une structure fiscale cherchant à respecter les critères d'efficacité, de neutralité et d'équité aboutit à concentrer l'imposition sur les revenus moyens (limitation des taux marginaux sur les revenus les plus faibles et sur les revenus les plus élevés).

Ainsi, un accroissement de la concurrence fiscale risque de déséquilibrer les structures d'imposition en faveur des facteurs mobiles, augmentant la taxation individuelle, voire celle affectant le facteur travail (via l'imposition des revenus) et renforçant ainsi l'idée que les entreprises tirent "le beurre et l'argent du beurre" des mécanismes de coordination qui aboutissent au rapprochement des seules assiettes. Ce débat commence d'ailleurs à poindre en Allemagne.

• Enfin, il est possible que la concurrence fiscale amène à réduire les ressources des États membres et ainsi à réduire les dépenses publiques ou à creuser les déficits.

Nous savons que les politiques de moins-disant fiscal, telles qu'observées en Europe au début des années 90, ont au moins partiellement contribué à de moindres recettes fiscales, via la réduction de l'assiette fiscale totale ponctionnée. Une concurrence fiscale exacerbée pourrait ainsi provoquer des ajustements économiques brutaux, en mettant en cause in fine le niveau de la dépense publique et notamment le financement de la protection sociale, au risque d'accentuer les clivages entre les "gagnants" et les "perdants" de cette concurrence, réelle à l'échelle mondiale et perçue même entre les Etats européens.

Parallèlement, nous pouvons finalement nous attendre au développement des mouvements de contestation populaire des mécanismes européens, perçus comme encourageant cette concurrence fiscale.

La menace d'implosion de l'UE serait latente avec une telle contestation, dans un contexte de crise du projet européen suite à l'échec des référendums français et néerlandais.

Il est clair enfin que la pression à la baisse de la fiscalité induirait une pression à la baisse sur les contributions des États membres au budget communautaire (la négociation des dernières perspectives financières a montré le poids des arguments relatifs à l'encadrement communautaire de la politique économique des États membres pour justifier une baisse du niveau global), nuisant au développement financier du projet européen. De fait, les difficultés rencontrées par la majorité des Etats membres sur l'équilibre de leurs finances publiques ont abouti à revoir à la baisse le niveau des perspectives financières pour la période 2007-2013, désormais fixées à 1,045% du RNB européen

Les opportunités de la concurrence fiscale

Tout n'est pas noir dans le scénario de concurrence fiscale : d'autres effets plus positifs que ceux du scénario évoqué ci-dessus sont envisageables.

La concurrence fiscale peut d'abord apparaître comme une stratégie de différenciation.

C'était le cas de l'Irlande, c'est le cas de certains nouveaux États membres peu agricoles, à la main d'œuvre qualifiée mais pas significativement moins chère que celle des Quinze. Ainsi, l'Estonie a décidé dans certains cas de dispenser de tout impôt les bénéfices réinvestis.

Ce type de stratégie est renforcé par l'élargissement qui a conduit à accroître la diversité des niveaux de développement économique au sein de l'UE ; la volonté de rattrapage est inévitable.

Un certain écart de fiscalité est en fait supportable au sein d'une même zone économique, comme le montre la théorie économique. Une étude du CEPII [22] le souligne par exemple : "la principale motivation des entreprises qui investissent dans les pays industrialisés est de tirer profit de la demande importante qui y est localisée". Ainsi, même avec une fiscalité élevée – dans certaines limites – les entreprises investiraient dans les pays de l'UE pour servir le marché européen qui est, derrière celui des États-Unis, le deuxième marché mondial. Au sein même de l'UE, des écarts de fiscalité sont acceptables, dès lors que les biens publics offerts dans les pays à la fiscalité plus élevée sont également de meilleur niveau : qu'il s'agisse des infrastructures de (télé)communication, des transports, de l'éducation ou de la santé, plus développés dans les pays du cœur de l'Europe que dans les nouveaux Etats membres.

Par ailleurs, Devereux et Griffith [23] montrent que les critères de décision d'investissement diffèrent selon le type d'investissement opéré : s'agissant d'une nouvelle implantation, l'analyse sera menée en fonction des taux effectifs moyens existants dans le pays considéré. En revanche, le choix pour la réalisation d'un investissement sur une implantation pré-existante se fondera principalement sur l'analyse des taux marginaux effectifs.

Les Etats membres peuvent donc logiquement avoir des stratégies différentes selon l'analyse qu'ils font de leurs moteurs de croissance et selon la cible privilégiée à travers la fiscalité (renforcer les investisseurs présents ou en attirer de nouveaux), bien que ces cibles ne soient pas parfaitement substituables.

En poussant le raisonnement à l'extrême, dès lors que nous tenons pour acquise l'hypothèse que la localisation des IDE effectués en Europe est prioritairement impactée par la demande existante dans la zone de destination, nous pouvons considérer que la concurrence fiscale peut décourager les investissements, en raison de l'effet dépressif sur la demande exercé par la hausse de la fiscalité sur les personnes.

La concurrence fiscale constitue également une pression à l'amélioration de la dépense publique. Celle-ci s'effectue selon deux mouvements :

• La pression à la baisse de la ressource incite à réduire la dépense, donc à être plus productif ;

• Dès lors que la concurrence ne s'exerce pas simplement entre des systèmes fiscaux mais entre des couples systèmes fiscaux / offre de biens publics, elle incite à améliorer cette offre.

La concurrence fiscale ne vient d'ailleurs que renforcer un mouvement déjà à l'œuvre.

Cependant, la rareté de la ressource n'est pas toujours le meilleur moyen d'accompagner le changement et la modernisation des services publics. Cette "modernisation forcée" peut apparaître sous un jour négatif si elle n'est pas décidée sous la pression des contribuables et des usagers, mais sous celle des investisseurs.

Bilan : la concurrence fiscale n'est pas nécessairement néfaste, mais elle doit être soigneusement pilotée pour ne pas devenir dommageable. Or, jusqu'ici, les tentatives de coordination sont restées limitées. Est-il possible d'aller plus loin, alors même que les intérêts des Etats membres semblent très divergents ?

III- Faire de l'harmonisation fiscale un projet concret

Que faire ?

Alors que la concurrence peut à juste titre faire peur aux Européens, la convergence fiscale reste utopique : que faire ?

Déclarer la mise en œuvre d'une politique de "convergence fiscale absolue en Europe" consisterait à resserrer l'éventail des taux nominaux, tout en uniformisant les assiettes d'imposition. Cette convergence fiscale absolue est impossible à mettre en œuvre, dès lors que la zone monétaire n'est pas intégralement unifiée et qu'une telle volonté politique fait défaut.

La réalisation d'une telle politique supposerait, en effet, des choix sociaux et économiques rigoureusement identiques entre les Etats Membres de l'UE. Or ces choix ne peuvent être envisageables sur le long terme qu'après intégration économique parfaite des différentes économies composant l'Union. Les Etats Membres sont soumis à des conjonctures différentes ; les réponses sont donc nécessairement asymétriques et nécessitent d'un Etat membre à l'autre un facteur d'ajustement.

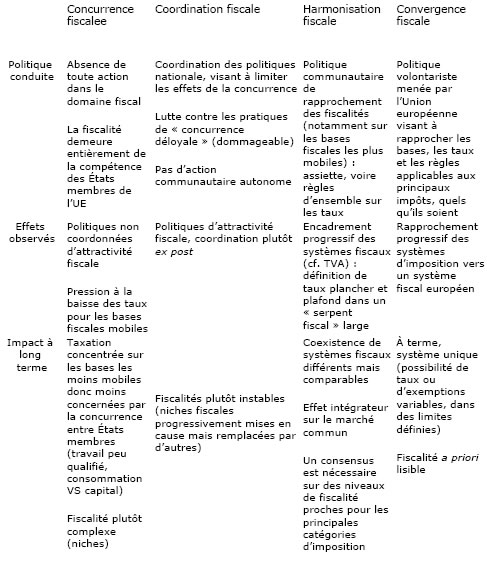

Entre les scénarii polaires que sont la convergence et la concurrence fiscale, il y a cependant place pour une harmonisation, voire une coordination des politiques :

Nous nous situons dans un équilibre instable, avec des éléments d'harmonisation, mais du point de vue global, une simple coordination tendant à la concurrence. Il y a cependant place pour toute une gamme de politiques fiscales sans viser ni la convergence ni la pure concurrence.

La réalisation de politiques en faveur d'une harmonisation fiscale plus poussée nécessite cependant de faire œuvre de pédagogie sur les buts recherchés et donc in fine de donner à cette harmonisation un sens perceptible et positif, qui ne se réduise pas à la limitation des effets de la concurrence.

Pourquoi harmoniser ?

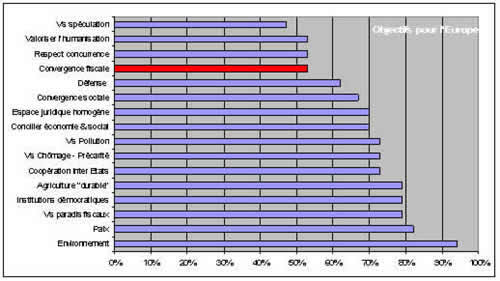

Or, l'harmonisation fiscale fait partie des thèmes porteurs de l'Europe. Un bref passage sur le site googlefight™ [24] est éloquent : "harmonisation fiscale en Europe" accuse près de 50% de réponses supplémentaires que "concurrence fiscale en Europe".

Les citoyens européens considèrent que l'harmonisation fait partie du projet européen : d'après une étude [25] conduite par l'association Projets d'Europe, la convergence fiscale serait citée spontanément comme objectif européen par plus de 50% des personnes interrogées.

Deux types d'objectifs peuvent être assignés à une harmonisation fiscale "positive" et non pas seulement défensive :

Rechercher un consensus fiscal européen

D'un point de vue technique, de nombreuses études ont cherché à mettre en évidence le niveau de taxation optimal, définissable comme le niveau de taxation permettant de maximiser les recettes fiscales, en minimisant les fuites d'assiettes et en maximisant le taux acceptable d'imposition.

Une telle définition reste théorique et pose le problème du "taux acceptable" d'imposition, qui ne saurait être global ni identique au sein des Etats de l'Union. Les choix fiscaux sont le reflet d'une volonté politique, en fonction du caractère plus ou moins redistributif des prélèvements obligatoires, du choix de barèmes de progressivité des différents impôts directs ou de la définition des assiettes d'impositions : le système fiscal cadre européen devrait faire l'objet d'un débat public sur la cible souhaitée.

Ce débat toucherait au cœur du projet européen, car la légitimité des décisions fiscales trouve sa source dans la souveraineté, jusqu'ici nationale, qui fonde le pacte social. C'est dans ce cadre que peuvent se prendre les décisions fiscales et une harmonisation fiscale obligerait à s'interroger sur le fameux "modèle social européen".

Nous pouvons imaginer que l'harmonisation fiscale ne soit pas d'emblée globale, mais plutôt qu'elle se fonde sur une catégorie d'imposition : impôts sur les sociétés par exemple, ou fiscalité de l'épargne.

De manière plus novatrice, l'harmonisation pourrait porter sur un véritable outil fiscal de politique économique comme, par exemple, la fiscalité environnementale, permettant là encore de donner du sens à l'harmonisation portée au niveau européen. L'article 175 du traité prévoit d'ailleurs que le Conseil peut décider (à l'unanimité toujours) l'adoption de dispositions "essentiellement de nature fiscale" dans le but d'atteindre les objectifs de protection de l'environnement (préservation, protection et amélioration de la qualité de l'environnement). La plupart des Etats membres ont développé une fiscalité environnementale (taxe sur les activités polluantes par exemple) dont l'efficacité gagnerait beaucoup à une harmonisation communautaire.

A minima, les États membres pourraient se fixer pour objectif de répondre aux questions soulevées devant la CJCE, auxquelles celle-ci ne répond pas toujours de manière satisfaisante : faute d'acte positif de l'Union, elle a souvent recours au principe de proportionnalité pour juger de la compatibilité d'une législation avec le droit communautaire, principe qui laisse peser une certaine insécurité juridique, voire à des notions plus floues, comme "la préservation de la répartition du pouvoir d'imposition entre les États membres" [26]. Il s'agit par exemple des questions relatives au rapatriement des pertes des filiales situées dans un autre État membre (affaire Marks et Spencer ou, à venir, l'examen du régime allemand des pertes des filiales).

Disposer d'une ressource européenne pour le budget communautaire

L'harmonisation fiscale est directement liée au degré d'ambition des autorités européennes en matière d'action commune. Si le chantier fiscal est perçu comme une "nouvelle frontière" européenne et que sont préalablement clarifiés les enjeux de redistribution : comment et au profit de qui utiliser les sommes collectées, la logique pourrait être d'utiliser une partie des impôts collectés dans le cadre d'une fiscalité harmonisée pour servir les projets européens.

Initialement, le budget européen s'est construit autour de la TVA et des ressources propres dites traditionnelles (RPT), liées aux politiques communautaires (sucre, droits agricoles...). Le système a peu à peu évolué vers un poids prépondérant de la ressource PNB (72% en 2005, 15% pour la ressource TVA et 12% pour les ressources propres traditionnelles), signe que les ressources propres communautaires sont de fait restées nationales.

L'harmonisation fiscale pourrait aussi viser l'identification d'un impôt européen destiné à constituer une véritable ressource propre. L'établissement d'un impôt européen pourrait permettre à terme d'envisager une augmentation du budget communautaire, à partir d'une ressource commune.

Comment harmoniser ?

Coopérations renforcées : pourquoi ne pas commencer par la fiscalité ?

L'essentiel des décisions relatives à la fiscalité restent soumises à la règle de l'unanimité. L'exemple des travaux relatifs à l'harmonisation de l'assiette de l'imposition des sociétés (projet ACCIS) montre la difficulté à trouver une position acceptable par tous.

Sous l'impulsion de la présidence autrichienne de l'Union, les ministres des finances ont reconnu, lors de la réunion du Conseil Ecofin du mois d'avril 2006, qu'une réflexion sur une assiette commune de l'impôt sur les sociétés était inéluctable. Ils n'ont cependant pas réellement discuté des objectifs et des modalités d'une harmonisation éventuelle.

La Commission européenne déplore à travers la voix de László Kovács une "tendance à défendre les spécificités de [son] système fiscal, au lieu de rechercher une solution qui pourrait être appliquée dans toute l'Union". Le commissaire européen garde pour objectif la présentation d'une proposition législative en 2008. Cette consolidation doit permettre aux entreprises "de suivre les mêmes règles dans différents Etats membres de l'UE pour calculer l'assiette de l'impôt dû dans chaque pays".

Plusieurs sujets suscitent encore de sérieux clivages. Les experts s'interrogent d'abord sur le périmètre d'application du futur dispositif : doit-il concerner l'ensemble des entreprises ou bien seulement celles actives dans plusieurs Etats de l'Union ? Des questions se font également jour sur le degré de consolidation optimal, c'est-à-dire sur le mode d'imposition des groupes concernés. La première option consisterait à imposer un groupe dans un seul pays sur le résultat consolidé de l'ensemble de ses filiales. Ce qui poserait le problème d'une nouvelle répartition des recettes entre les différents Etats où sont installées les filiales. L'autre option envisageable, moins ambitieuse, serait d'imposer le groupe dans chacun des Etats membres ou la société est établie. Il est vraisemblable que ce chantier réunira difficilement l'unanimité.

Le chantier fiscal pourrait s'avérer un bon terrain pour tester enfin les coopérations renforcées, prévues par le traité d'Amsterdam et, à ce jour, jamais utilisées : celles-ci ont été conçues pour permettre à un groupe d'Etats d'approfondir une politique en commun, lorsqu'un consensus apparaît impossible au niveau de l'Union. Contourné depuis l'origine comme pouvant porter atteinte à l'unité de l'Europe, le mécanisme semble plus acceptable dans une Europe à 25, au sein de laquelle l'unanimité est par construction plus difficile à réunir et où le projet européen "change de nature" avec l'entrée dans l'Union d'Etats soucieux de préserver au maximum leur souveraineté.

L'adoption de ce type de solution va à l'encontre du processus classique de construction européenne tourné vers le consensus, et pourrait conduire à une fragmentation politique. Une autre lecture de l'histoire de l'Union européenne est possible en relevant que nombre de politiques sont en pratique des coopérations renforcées qui ont emprunté une autre voie que le cadre prévu par les traités, s'agissant par exemple de l'espace Schengen, de la zone euro ou de l'Europe spatiale : la mise en place d'une politique européenne limitée à certains États membres ne serait pas une nouveauté. Les conditions d'acceptation de cette coopération par les autres États membres devraient cependant être explicitées : à commencer par le principe d'une adhésion libre et volontaire à cette coopération et la possibilité laissée à tous de la rejoindre ultérieurement.

À l'inverse, il faut aussi se poser la question des possibilités d'ajustement si des Etats qui ne participent pas à la coopération renforcée décidaient de contrecarrer celles-ci. Plus généralement, quelles marges de manœuvre conserveraient les États participant en cas de choc ? Dans le cadre de la coopération renforcée, une "clause de sauvegarde" pourrait ouvrir la possibilité aux États de moduler les taux ou les décisions prises en commun lorsque la situation l'exige (par exemple si un État est directement menacé par des pratiques fiscales d'un autre État membre ne participant pas à la coopération renforcée). Le plus important est sans doute de parvenir à faire de la fiscalité une question d'intérêt commun.

Conclusion

La concurrence fiscale n'est pas une fatalité : il existe différents moyens de l'encadrer, à condition de ne pas envisager uniquement ces mesures dans un cadre défensif. Elles ne surgiront pas non plus d'une coordination laborieuse entre l'ensemble des administrations fiscales des 25, mais supposent une volonté politique forte et un choix commun sur l'équilibre de la fiscalité et son usage.

Dans ce domaine, il est peut-être temps de ne pas se contenter de "l'eau tiède" et d'accepter que tous les Etats membres ne seront pas d'accord – l'harmonisation fiscale pourrait être le lieu d'une coopération renforcée, par exemple sur l'IS à partir du projet ACCIS. Cela suppose que le projet élaboré par la Commission ne soit pas accepté à l'unanimité avant de pouvoir faire l'objet d'avancées au sein d'un groupe restreint.

À terme, pour donner du sens à l'harmonisation fiscale, le projet commun pourrait être de définir ensemble un impôt destiné à financer les politiques européennes.

Postérieurement à la finalisation de cet article, le commissaire européen László Kovács a annoncé qu'il proposerait aux Etats membres, au mois de novembre 2006, une stratégie de coordination fiscale, destinée à leur permettre d'être mieux armés face au contentieux croissant porté devant la Cour de justice.

[1] Rapport de la Confédération internationale des syndicats libres (CICL), qui regroupe 241 organisations syndicales (en France, CFDT et FO), le 6 juillet 2006.

[2] Source du rapport : OCDE.

[3] Bien qu'activité économique et base d'imposition ne coïncident pas toujours.

[4] Voir communication de la Commission d'avril 2006.

[5] Des particularités préexistant à l'harmonisation ou à l'entrée dans l'UE ont pu être conservées par certains Etats membres.

[6] Tentative de première harmonisation de l'IS en 1975, réflexion sur les règles de reports de pertes en 1984-1985, sur l'harmonisation de la base fiscale pour les entreprises en 1988…

[7] 90/435/CEE.

[8] 90/434/CEE.

[9] Directive sur la fiscalité des revenus de l'épargne sous forme de paiement des intérêts adoptée le 3/06/2003.

[10] COM (2001) 260, « Politique fiscale de l'UE, priorités pour les prochaines années ».

[11] Globale, au sens où elle porterait sur l'ensemble de la fiscalité (des particuliers, des entreprises) et sur l'ensemble des caractéristiques des impôts (assiette, taux, mode de calcul, abattements, etc.).

[12] Voir la communication de la commission du 05/04/2006, Mise en œuvre du programme communautaire de Lisbonne : avancement des travaux et programme futur pour une assiette commune consolidée pour l'impôt sur les sociétés.

[13] Voir « Croissance équitable et concurrence fiscale », Christian Saint-Etienne et Jacques Le Cacheux, CAE 2005.

[14] Source : Eurostat (2005) pour les moyennes ; Devereux, Griffith et Klemm (2005) pour les données par État membre.

[15] Calcul rétrospectif rapportant l'impôt effectivement payé à l'excédent brut d'exploitation.

[16] Calcul prospectif déterminant le taux de la taxe appliquée à un même investissement hypothétique.

[17] La France est ainsi dans la moyenne européenne si l'on compare les taux d'imposition implicites ou effectifs, mais a des taux nominaux nettement supérieurs à la moyenne.

[18] L'opposition de l'Espagne, de la Grande-Bretagne et de l'Irlande est en particulier assumée.

[19] Taxation uniforme des revenus quelle qu'en soit la source, privilégiant donc la simplicité et l'efficacité fiscale, au détriment de l'équité. Selon les pays, le périmètre de cette taxe est plus ou moins large (il peut porter sur les bénéfices, les revenus de l'épargne, voire sur tous types de revenus).

[20] On peut définir les niches fiscales comme des possibilités très ciblées d'allègement de l'impôt dû, quelle que soit la forme prise (abattement, crédit d'impôt, etc.) – par exemple, pour des investissements géographiquement ciblés dans tel ou tel secteur d'activité.

[21] Le rapport Saint-Etienne / Le Cacheux en fournit un exposé synthétique.

[22] CEPII, Harmonisation fiscale en Europe, 2001.

[23] Cité par Saint-Etienne et Le Cacheux, op.cit.

[24] Ce site permet de comparer la fréquence d'apparition de deux expressions sur les pages web.

[25] Projets d'Europe, mars 2006.

[26] Arrêt du 13 décembre 2005, réponse à une question préjudicielle : « 45. Néanmoins, ainsi que le souligne à juste titre le Royaume-Uni, la préservation de la répartition du pouvoir d'imposition entre les États membres pourrait rendre nécessaire l'application, aux activités économiques des sociétés établies dans l'un de ces États, des seules règles fiscales de celui-ci, en ce qui concerne tant les bénéfices que les pertes ».

Directeur de la publication : Pascale Joannin

Pour aller plus loin

Ukraine Russie

Alain Fabre

—

10 mars 2025

Parité et mixité

Juliette Bachschmidt

—

3 mars 2025

Avenir et perspectives

Edoardo Secchi

—

24 février 2025

Agriculture

Hervé Pillaud

—

17 février 2025

La Lettre

Schuman

L'actualité européenne de la semaine

Unique en son genre, avec ses 200 000 abonnées et ses éditions en 6 langues (français, anglais, allemand, espagnol, polonais et ukrainien), elle apporte jusqu'à vous, depuis 15 ans, un condensé de l'actualité européenne, plus nécessaire aujourd'hui que jamais

Versions :